FXBTG:日元在利率上升局面下贬值,今后有升值压力?

摘要:在外汇市场上,一般利率高的国家的货币容易被买进,但目前日本利率上升和日元贬值的情况同时出现。这是因为日本央行显示出不容忍利率急剧上升的姿态,市场认为短期内不会全面撤销宽松政策。

在日本金融市场上,利率上升和日元兑美元贬值的情况同时出现。这是因为日本银行(央行)虽然下定决心修改政策,但显示出不容忍利率急剧上升的姿态,市场认为日银短期内不会全面撤销宽松政策。这与希望通过修改政策抑制日元贬值的日银的想法背道而驰。

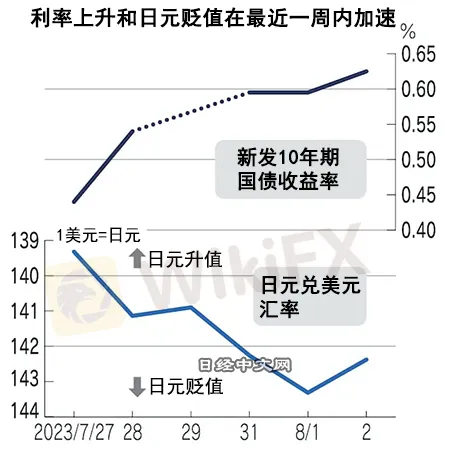

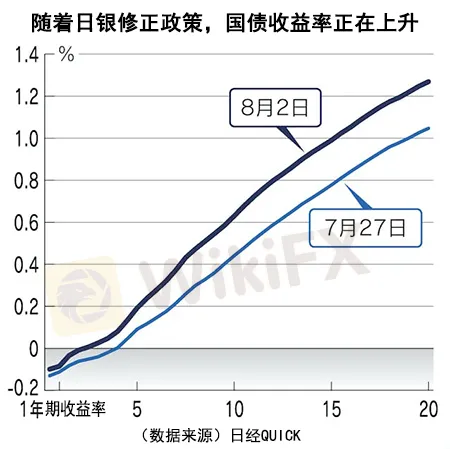

在日本,作为长期利率指标的新发10年期国债收益率8月2日一度升至0.625%(债券价格下跌),创出2014年4月起的高点。

自日银7月28日决定调整长短期利率操作(收益率曲线控制、YCC)以来,利率稳步上升。

此外,日银8月2日还实施了例行的国债购买操作(公开市场操作)。作为操作核心的国债的购买额与上次相同。市场方面认为日银允许一定程度的利率上升,这也产生了影响。

另一方面,外汇市场上日元兑美元汇率为1美元兑143.0~143.5日元区间,日元兑美元贬值的趋势仍在持续。自日银7月28日决定修改YCC以来,日元兑美元汇率在约1周内贬值了5日元左右。

本来,在外汇市场上,利率高的国家的货币容易被买进。此前,与长期利率被控制在0.5%以下的日元相比,资金更容易流向利率为4%左右的美元。如果日银调整政策使得利率上升,日美的利率差将缩小,形成日元兑美元升值也不足为奇的局面。

利率上升与日元兑美元贬值同时出现的原因之一是,日银显示出的态度是虽然容忍利率温和上升,但不会容忍剧烈波动。

日银7月31日实施了临时性的国债购买操作。以属于YCC对象的剩余期限“5年以上10年以下”的国债为对象,购买了3000亿日元。当天10年期国债收益率出现了急剧拉升的情况,一度比前一天上涨0.065%。

日银总裁植田和男7月28日表示,“为了避免没有根据的投机性债券抛售过度扩大,我们将加以控制”,对市场进行了牵制。

另一个原因是日银维持货币宽松政策的立场并未改变。植田在7月28日表示,“YCC的灵活化并不是迈向(货币)政策正常化的动向”,强调称修正YCC归根到底仍是为了维持货币宽松。

日银在最新的经济和物价形势展望中,将2024年度消费者物价指数(不含生鲜食品的核心CPI)的同比涨幅下调至1.9%,将2025年度维持在1.6%不变。未能达到2%的目标,市场上越来越多观点认为“负利率的取消还很遥远”。

如果利率上升速度放缓,将出现日元贬值趋势持续下去、进口物价走高再次加速的风险。日本第一生命经济研究所的首席经济学家熊野英生认为,“如果日银不允许利率急剧上升,那么一段时间内日元或将继续贬值”。

不过,今后日元是否持续贬值尚不明朗。瑞穗证券的首席外汇策略师山本雅文认为,“今后,随着日银的通胀预期上行,长期利率很可能向1%攀升,日元将面临升值压力”。

如何在关注物价上涨的同时,避免利率的急剧上升?日银面临着巨大挑战。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关阅读

外汇市场的兴起与变迁:从金银本位到算法时代 |《外汇的艺术》系列一

#货币市场简史#

FXBTG:大跌后100关口“失而复得”,美元指数后市或难大幅走弱

从过往的经验来看,今年早些时候美元指数也曾大跌,但一旦美国经济数据引发美联储紧缩预期升温,美元便会再度反弹。

FXBTG:美元遭空头暴击,再次扭转去美元化趋势需借助危机

从美国利率市场的表现来看,美联储的加息周期不仅7月份高概率见顶,而且今年底与明年初的降息预期也再次增强,因此美元多头近两日因恐慌而出现了踩踏,导致美元短期暴跌,美元指数直接破百,美元指数的短期技术指标则极限乖离。

|XM| 构建交易系统需明晰的三大陷阱

有哪些最常见的错误与捷径呢?大致有三种。下面将分别解释这三种错误会产生怎样的负面影响,如何发现并纠正这些错误。避免这些常见错误,将有助于建立一个更好的交易系统。

天眼交易商

热点资讯

纽元/美元震荡走低至 0.5650 下方,国内生产总值疲弱加大纽储行降息押注

美元/日元价格预测:美国PCE物价指数公布前,美元/日元多头暂歇

美元/加元走强至1.4400上方,焦点处在加拿大零售业销售、美国核心PCE价格指数

澳元/日元跌破 98.00,因日本通胀走强

尽管日本全国消费者物价指数强劲,但日元多头仍维持观望

交20多万才能出金?又一位美女入坑杀猪盘黑平台

美联储戴利:前景面临的风险同样均衡

澳元/美元接近数年低点,美国PCE通胀数据前企稳于0.6200上方

美联储Goolsbee:我的预测是 2025 年的利率路径更浅一些

美联储Hammack:此前降息是勉强通过,赞成保持稳定

汇率计算