利率前瞻:对这一周期新阶段的反思 - 荷兰国际集团

摘要:我们不确定这个周期的“后转向”阶段是否会出现更大的债券购买意愿,至少在年底前不会。与此同时,本周供应激增应该会导致收益率进一步跃升。 最后一搏的供应遇到了谨慎的投资者 在经历了央行主导的两周动荡之后,

我们不确定这个周期的“后转向”阶段是否会出现更大的债券购买意愿,至少在年底前不会。与此同时,本周供应激增应该会导致收益率进一步跃升。

最后一搏的供应遇到了谨慎的投资者

在经历了央行主导的两周动荡之后,发行者可能会把今天相对较少的活动日程视为一个重返一级市场的机会。周四的美国CPI报告是下一个引爆点,与此同时,美国财政部将发售价值210亿美元的30年期美国国债。对于借款人来说,11月完成2022年融资计划相对较晚,但我们预计,鉴于今年早些时候的动荡,一些人将欢迎获得一些融资的机会。由于前景非常不确定,这是在2023年任何机会主义的预融资之上的。

这是借款人的观点,但投资者呢?过去两周是伤痕累累的两周,鸽派人士对美联储的希望落空,但有迹象表明,其他央行可能会更加注意迫在眉睫的衰退风险。对于过去被称为避险天堂的政府债券来说,这些信息好坏参半,但我们认为,谨慎可能是主流观点。首先,因为人们对央行政策转变的希望一再被高通胀浇灭。其次,随着年底的临近,我们预计风险偏好将逐渐减弱。

我们认为,供应增加加上投资者仍持谨慎态度,意味着债券发行将带来更高的收益率。最终,债券走势在很大程度上取决于数据是否允许央行的紧缩意愿出现人们所期待的转变,但我们认为本周收益率面临上行风险。

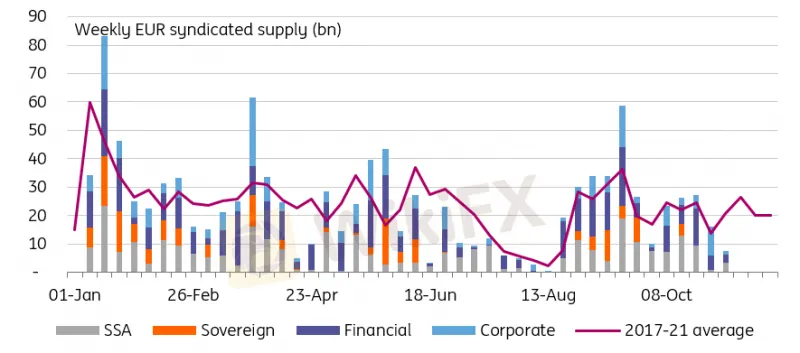

2022年的最后几周应该会看到供应影响率价格走势

资料来源:Refinitiv, ING

缓慢的加息可能意味着更长时间的高利率

抗击通货膨胀的新阶段的意义也值得思考。被广泛描述为“轴心”的现象实际上是一个信号,表明我们所称的本轮周期的“追赶”阶段接近尾声。在“追赶”阶段,各国央行基本上都在自动驾驶仪上,在退出数年甚至数十年非常宽松的政策时,大幅加息(最高75个基点)。在新阶段,加息速度有望放缓,收紧政策的副作用将受到更多关注。正如美联储主席鲍威尔极力强调的那样,这并不一定意味着终端利率会更低。

事实上,刚好在上周美联储会议召开之前,有关通胀方面的消息总体上恶化了,使其传达的信息明显自相矛盾。在现实中,并不存在矛盾。如果数据下降速度不够快,美联储和其他央行在紧缩周期的新阶段可能会保持更长时间的鹰派立场。与升息速度加快75个基点的相反事实相比,这一结果意味着发生经济或金融事故的风险更小,但也意味着一个更漫长的升息周期。因此,对于那些患有微积分类创伤后应激障碍的人来说,“曲线下的面积”可能会更大,这意味着(平均而言)比率会持续更长时间。

我们将质疑这样的说法,即这会导致更高的通胀预期。在我们看来,这个新阶段也降低了本轮周期过早结束的风险,从而降低了通胀再度抬头的风险。其结果是,实际利率上升,而且持续时间更长。如果尾部风险因此减少,这对风险情绪不一定是负面的。一个漫长的加息周期可能会带来更低的通胀预期和更高的实际利率

资料来源:Refinitiv, ING

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

日元兑美元徘徊在数月低点附近,似乎脆弱

尽管月度通胀走强,澳元仍然低迷

澳元/日元在澳大利亚月度通胀数据公布后徘徊在 98.50 附近

欧元/英镑在德国零售销售数据公布后升至接近0.8300

露脸实名举报: 狮子国际“吃人”太厉害

澳大利亚11月零售销售月率上升0.8%,预期为1.0%。

由于美国数据和贸易担忧,澳元挣扎

纽元/美元在中国CPI通胀数据公布前保持在0.5600附近的防御态势

欧元/美元 价格分析:货币对跌破1.0300,指标失去动力

美元/印度卢比在美元需求上升的情况下延续涨势

汇率计算