美联储:需加息多少才够? - 法国巴黎银行

摘要:美联储会在什么水平停止提高联邦基金利率?这个问题对美国经济的活动和需求以及金融市场都极为重要。在最近的新闻发布会上,美联储主席杰罗姆·鲍威尔对联邦公开市场委员会的反应功能含糊其词,但他确实提到了他们将

美联储会在什么水平停止提高联邦基金利率?这个问题对美国经济的活动和需求以及金融市场都极为重要。在最近的新闻发布会上,美联储主席杰罗姆·鲍威尔对联邦公开市场委员会的反应功能含糊其词,但他确实提到了他们将关注实际利率。这就提出了一个问题,用哪种通胀指标来从名义利率转向实际利率?一个可能的解决方案是使用克利夫兰联邦储备银行(Federal Reserve Bank of Cleveland)计算的通胀预期期限结构。尽管最近大幅上涨,但除2018年外,一年期实际国债收益率仍低于前几次紧缩周期期间达到的水平。在通胀上升的背景下,紧缩周期显然不会结束。尽管美国1年期国债的实际收益率最近大幅上升,但仍低于此前紧缩周期期间达到的水平。美联储的工作还没有结束。

美联储会在什么水平停止提高联邦基金利率?这个问题对美国经济的活动和需求以及金融市场都极为重要。考虑到美国货币政策的全球溢出效应,这对世界其他地区也很重要。

美联储主席鲍威尔在利率再次上调75个基点后召开的新闻发布会上,对联邦公开市场委员会(FOMC)的反应功能含糊其词。“我们将考虑与这个问题有关的全面分析和数据,这些分析和数据的指导是我们对金融状况收紧程度的评估,以及这种收紧对实体经济和通胀的实际影响,同时考虑到滞后……”他还提到,他们将关注整个收益率曲线的实际利率,但没有具体说明这些利率将如何计算。

利用当前的通货膨胀率进行多年投资毫无意义。毕竟,投资者今天的决定取决于他考虑购买的债券到期期间通胀的预期走势。由于通胀风险溢价的存在,将名义债券的收益率与相同期限的通胀保值证券的收益率进行比较存在偏差。这种溢价是对通胀可能与最初预期不同的风险的补偿。

一个可能的解决方案是使用克利夫兰联邦储备银行(Federal Reserve Bank of Cleveland)计算的通胀预期期限结构。它综合了三个不同来源的数据:蓝筹股经济预测(对未来几个季度短期通胀预期的普遍预测)、职业预测人士调查(SPF)对未来10年通胀的预测,以及涵盖整个期限范围的通胀掉期(inflation swaps)。

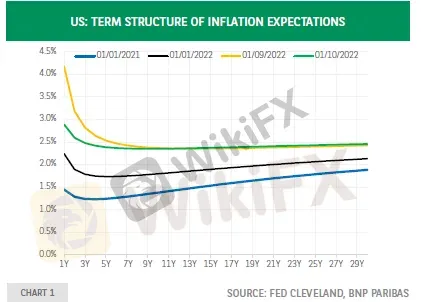

图1显示了自2021年初以来期限结构的演变。通胀预期全面上升,但在2021年基本上是平行上升,而今年,短期预期的增长远远超过长期预期。重要的是,政策收紧已导致短期预期在9月份达到峰值后大幅下降。然而,从历史角度来看,一年期预期通胀仍处于上世纪90年代初以来区间的高端(图2)。因此,尽管近期大幅上升,但除了2018年以外,一年期实际国债收益率仍低于前几次紧缩周期期间达到的水平(图3和表2)。

目前一年期名义收益率为4.7%,最终联邦基金利率需要高于当前约5.0%的市场定价,才能使实际收益率接近过去的周期性高点。有两种情况可能改变这种局面:一是通胀预期迅速下降——这将推高实际收益率;二是美联储(fed)采取更耐心的做法——它将不再寻求推高实际利率。要实现这两种情况,我们要么需要通胀方面的好消息,要么需要经济(尤其是劳动力市场)方面的坏消息。考虑到通货膨胀的惯性和持续强劲的就业增长速度,两者在短期内似乎都不太可能实现。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

日元兑美元徘徊在数月低点附近,似乎脆弱

尽管月度通胀走强,澳元仍然低迷

澳元/日元在澳大利亚月度通胀数据公布后徘徊在 98.50 附近

欧元/英镑在德国零售销售数据公布后升至接近0.8300

露脸实名举报: 狮子国际“吃人”太厉害

澳大利亚11月零售销售月率上升0.8%,预期为1.0%。

由于美国数据和贸易担忧,澳元挣扎

纽元/美元在中国CPI通胀数据公布前保持在0.5600附近的防御态势

欧元/美元 价格分析:货币对跌破1.0300,指标失去动力

美元/印度卢比在美元需求上升的情况下延续涨势

汇率计算