【MACRO 时势】美联储利率决策与市场预期,12月CPI数据的关键影响

摘要:分析师普遍认为,若核心CPI环比上升0.5%或更高,美联储可能会重新考虑其12月的利率决定。当前,美联储政策利率的下降、通胀的降低以及企业利润的上升,这些因素可能会在年底前推动美国股市的上涨。然而,投资者应密切关注即将公布的11月消费者物价指数(CPI)数据,因为这可能是最后一个可能打破美联储12月降息预期的不确定因素。美国银行资产管理集团高级投资策略师托马斯•海因林表示,上周五的就业市场数据并未

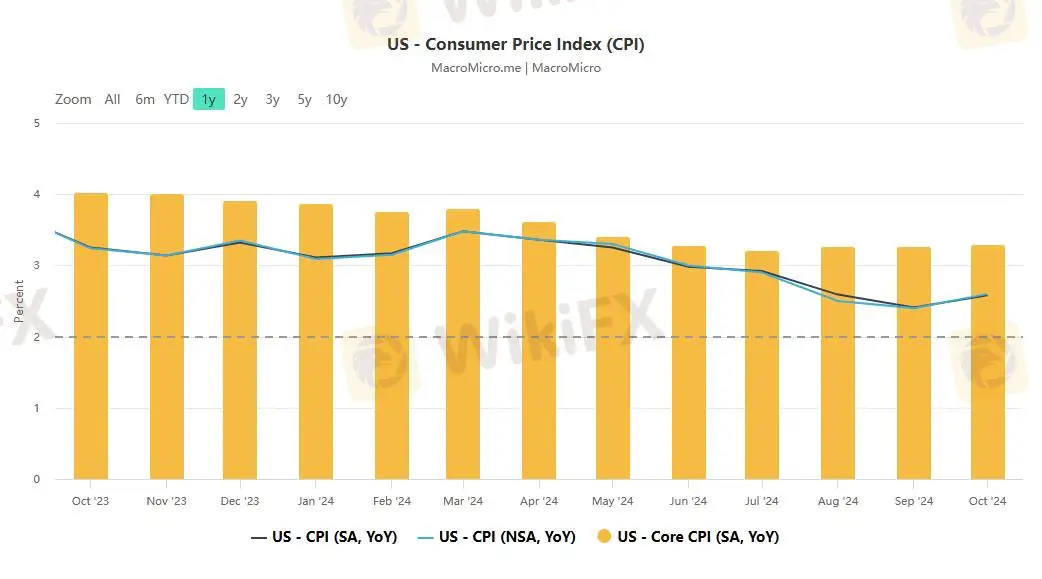

分析师普遍认为,若核心CPI环比上升0.5%或更高,美联储可能会重新考虑其12月的利率决定。当前,美联储政策利率的下降、通胀的降低以及企业利润的上升,这些因素可能会在年底前推动美国股市的上涨。然而,投资者应密切关注即将公布的11月消费者物价指数(CPI)数据,因为这可能是最后一个可能打破美联储12月降息预期的不确定因素。

美国银行资产管理集团高级投资策略师托马斯•海因林表示,上周五的就业市场数据并未带来任何意外,企业利润也未出现下滑,这为风险资产如股票和加密货币提供了支持性环境。Infrastructure Capital Advisors的首席执行官杰伊•哈特菲尔德指出,尽管几周前市场对12月美联储降息持怀疑态度,但现在人们正在回归现实。

根据芝加哥商品交易所(CME)的Fed watch工具,联邦基金期货交易员预计,美联储在12月降息25个基点的可能性为85%,较一个月前的66%有所上升。11月就业数据显示美国经济新增22.7万个就业岗位,超出预期。但同时,失业率上升、求职时间延长等警告信号也不容忽视。美国商业银行首席经济学家比尔•亚当斯预测,11月份的CPI数据可能会保持稳定,但若劳动密集型服务价格大幅上涨,可能会影响美联储的决策。

哈特菲尔德表示,如果CPI数据意外上升,可能会导致美国国债收益率上升,价值型股下跌,但这种下跌可能会被科技股和成长股的上涨所抵消。海因林预测,美联储将在12月会议上降息25个基点,并可能在2025年初再次降息。他强调,低利率、通胀放缓和企业利润上升的共同作用将提振整个股票市场,因此建议客户在投资组合中以成长型为导向,增加股票投资。

道明证券美国利率策略主管Gennadiy Goldberg认为,核心CPI月率的变动更为重要。如果核心CPI环比上升0.5%或更高,市场可能会对美联储12月会议结果进行重大重新评估,这可能会让投资者和美联储重新考虑12月的降息决定。这样的高核心数据可能会推动市场对12月份降息的预期降至50%或更低,他不排除美联储本月决定暂停降息的可能性。

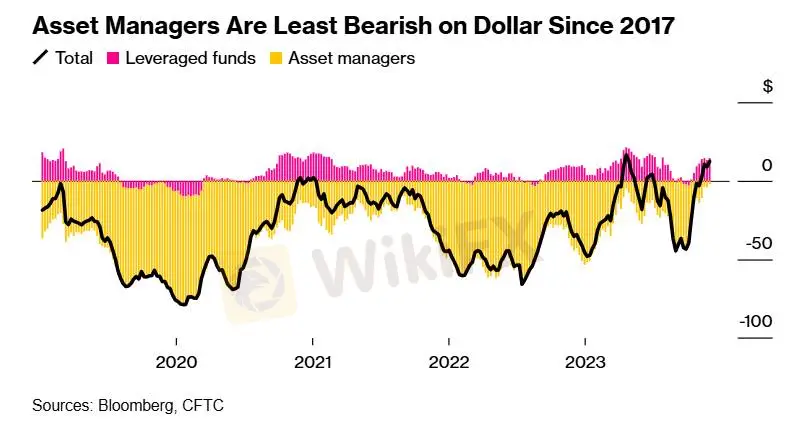

机构投资者正在重新考虑对美元的看跌押注,本周通胀数据显示的任何升温迹象都可能颠覆美联储12月降息的预期,从而提振美元。美国经济的弹性以及全球地缘政治紧张局势的加剧,正在促使资产管理公司重新考虑他们对美元走软的预期。根据商品期货交易委员会(CFTC)的数据,截至12月3日,投资者的美元净空头头寸较一周前减半至20.5亿美元,为2017年4月以来的最低水平。数据显示,对冲基金自10月以来一直对美元持看好的态度,将看涨押注增加了9.3%。

随着交易员为特朗普第二任期内更高的美国通胀做好准备,彭博美元指数自9月下旬跌至8个月低点以来已上涨约5%。美联储可能缩减降息幅度,以及地缘政治紧张局势中的避险需求也支撑了美元。尽管如此,一些华尔街银行仍预测明年美元将呈走低趋势。上周,一些美联储官员对降息持谨慎态度,这支撑了美元。圣路易斯联储主席穆萨勒姆表示,最早在本月暂停降息可能是合适的,而旧金山联储主席戴利表示,没有降息的紧迫感。芝加哥联储主席古尔斯比表示,他预计一年后利率应从目前的水平大幅下降。

Brown Brothers Harriman & Co.的策略师在一份报告中写道,从上周美联储官员的评论中可以明显看出,官员们担心通胀持续存在,因此正在为暂停降息做准备。本周的通胀数据将是关键,任何价格压力加速的迹象都将颠覆12月降息的说法,并有助于提振美元。

在上周五喜忧参半的就业报告发布后,交易员将美联储本月降息的预期上调至80%,他们将密切关注本周发布的11月通胀数据,美联储官员则在12月18日利率决议出炉前进入静默期。与此同时,叙利亚阿萨德政权的垮台、韩国上周实施戒严令后的政治不确定性以及最近针对法国政府的不信任投票,也加剧了对美元的需求。新加坡农业信贷银行(Credit Agricole CIB)高级策略师David Forrester表示,鉴于法国和韩国的政治动荡,投资者正在寻找避风港,这增加了美元作为避险资产的吸引力。

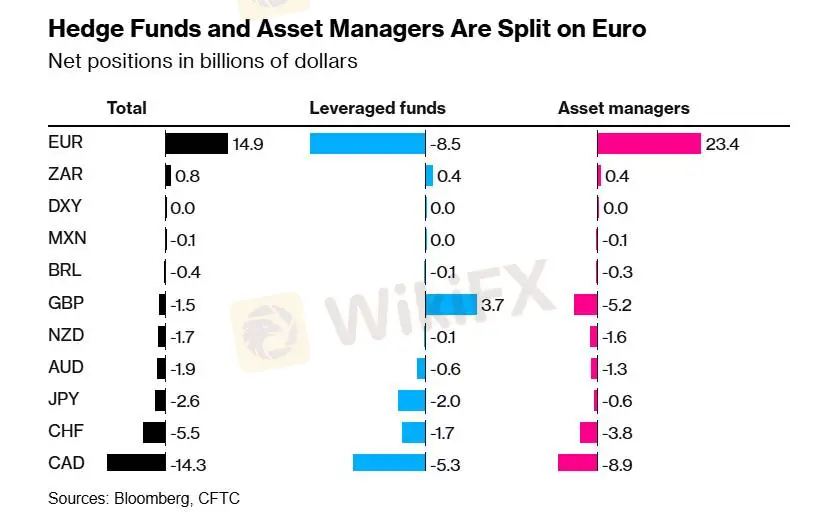

CFTC数据的细节显示,欧元在资产管理公司的头寸中占主导地位,他们的看涨押注规模达到234亿美元,尽管已从2023年5月的峰值640亿美元下降。这些投资者看跌加元、英镑和瑞士法郎。另一方面,杠杆基金则持有价值144亿美元的美元多头,主要是基于对欧元和加元的看跌押注。这类投资者通常对不断变化的市场趋势更为敏感。

纽约银行(BNY)的市场策略和洞察主管Bob Savage表示,“世界其他地区如何看待2025年的美元,及其相对于黄金、比特币或欧元的表现,对于所有以美元融资、以美元进行贸易且价值与美元紧密相关的市场来说都至关重要。”

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

白银价格预测:白银/美元跌破100日均线,关注30.00美元

澳元/美元跌至年内低点0.6340附近,美联储政策即将出台

加拿大 11 月消费者物价指数通货膨胀年率降至 1.9%,预期为 2%

澳元在美联储会议前下跌

英镑/美元仍维持在 1.2700 附近,央行利率决议成为焦点

今日汇市:美联储加息在即,美元波动加大

纽元/美元 价格分析:卖压重现,汇价跌至 0.5750

美联储内部分歧日渐明显,预期美联储进入2025年的政策倾向会更为保守

英镑/美元收窄近期跌幅,英镑交易员正观望央行动向

加拿大通胀数据公布前,美元/加元跌破 1.4250

汇率计算