货币市场动向牵动股、债、金动向

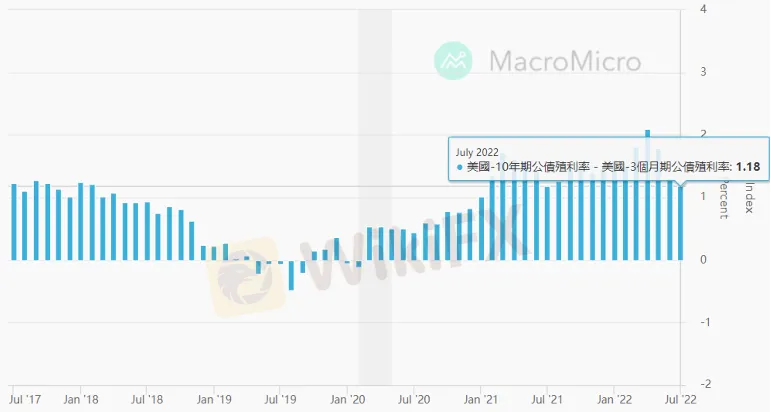

摘要:近期美国十年期公债值利率重返3%以下,殖利率曲线10Y-2Y再次收窄至0.02%。但更为敏感的景气转折判断主流仍以10Y-3M作为参考指标。10Y-3M殖利率取现虽有收窄(2.1%→1.18%),但距离衰退仍非常远,鲍威尔6月底赴国会听证也表明不担心殖利率曲线倒挂问题。

货币市场动向牵动股、债、金动向

近期美国十年期公债值利率重返3%以下,殖利率曲线10Y-2Y再次收窄至0.02%。但更为敏感的景气转折判断主流仍以10Y-3M作为参考指标。10Y-3M殖利率取现虽有收窄(2.1%→1.18%),但距离衰退仍非常远,鲍威尔6月底赴国会听证也表明不担心殖利率曲线倒挂问题。

(图一、公债殖利率10Y-3M 资料来源:财经M平方)

下图二、根据美国银行六月底报告显示,全球债市投资回报表现为1865年以来最差。初级市场动向陷入"流动性陷阱"持续一段时间,主要原因仍是美联储紧缩政策、通胀处于高原区,进而推使美国十年期公债殖利率上触3.5%大关,隔夜逆回购市场(ONRRP)资金池水位持续上升。(流动性陷阱定义:预期经济不景气使持有流动资产者不愿投资。)

(图二、世界政府公债年回报 资料来源:BofA)

虽然债市整体表现不佳,但我们近期看到良好的讯号,也就是美债殖利率掉落3%以下关口,这也显示对于科技成长股估值评价下修已然告一段落。当前ONRRP资金池仍保持在2.1-2.2兆水位,显示货币基金进行资产配置仍在场外停、看、听。货币市场基金仍在场外的理由很简单,主要是不愿意为了陷入"价值风险",投入股市、债市都有资产减损风险,不如停泊在逆回购市场还能赚1.50%的无风险利息。

(图三、ONRRP右端虽下行 但仍处于高位 资料来源:NYFED)

投资人想问的是,接下来要看到什么样的现象资金才会逐步的从资金池流出并且提供市场足够的流动性呢?

短线笔者认为接下来要关注四个面向:

1.日元不再续贬(为目前三大央行仍保持财政货币宽松国,货币动向具有前瞻性)。

2.晶片法案(美國創新與競爭法案)尘埃落定,无论成败都以不确定因素解除视之。

3.薪资增长率趋缓、职缺空位显著下行,这也意味着贝佛里奇曲线出现进展,美联储货币政策将由紧缩转化为中性。

4.服务业NMI采购经理人指数商业活动、生产转强与否。FAMG都隶属于服务业范畴,我们认为循环由商品转服务阶段,风险资产仍需由尖牙股带领,相较之下服务业采购经理人指数NMI对美国经济体未来展望更具有前瞻性,然而ISM5月服务业新订单指数维持在57.6高水准,6月商业活动与生产若能跟上,也意味着实际上的库存调整阵痛期不如投资人想象中的悲观。

道琼斯工业指数

4H技术面观察,短线已上破30100-30120压力位,日内由防守转为攻击盘,多单持有者续抱,建议空手者操作思路偏多,逢回调即建立多单,止损200点。

支撑:30520-30530

压力:30100-30120/33288-33300

【以上内容仅供参考,不代表宝汇投资立场,坚定自己的思路,做好相应风险控制】

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关阅读

EBC环球焦点|土耳其里拉刷新下限 货币危机加剧

土耳其里拉跌势加剧,通胀飙升引发货币危机担忧。

EBC研究院热点分析|从天堂掉入地狱 瑞郎成众矢之的

瑞郎成众矢之的,交易确定性高,市场看空,预计进一步贬值。

Rockglobal:【金融百科】全球货币解析

货币具有价值尺度、流通手段、贮藏手段、支付手段等职能,其中,价值尺度和流通手段是货币最基本的职能。发行货币是国家主权的一部分,一般来说,每个主权国家都有自己的货币,但是也有特殊情况。比如欧盟国家大多使用欧元,还有一些小国家普遍使用美元,也有一些国家在动荡时期会发行不止一种货币等等。

欧元持续横盘,比特币下破4w

美元指数一度收复96大关,美盘中收窄涨幅,最终收张0.232%,报95.97。美国10年期国债收益率一度站上1.8%关口,随后高位回落,最终收报1.755%。美国10年期国债期货价格盘中跌至2019年12月以来的最低水平。

天眼交易商

热点资讯

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

金价企稳于2600美元上方,交易员等待新的线索

比特币创下8月以来最大跌幅后,市场专家称可能出现更多跌势

美联储政策和地缘政治不确定性下的黄金技术前景

美元/加元在温和的美元走强中交易呈现正面偏向,仍低于1.4400

今日汇市:假期缩短的一周伊始,市场情绪依然乐观

澳元/日元徘徊在 98.00 附近,交易员等待两家央行的会议纪要

汇率计算