疫情冲击新兴市场 债务危机一触即发

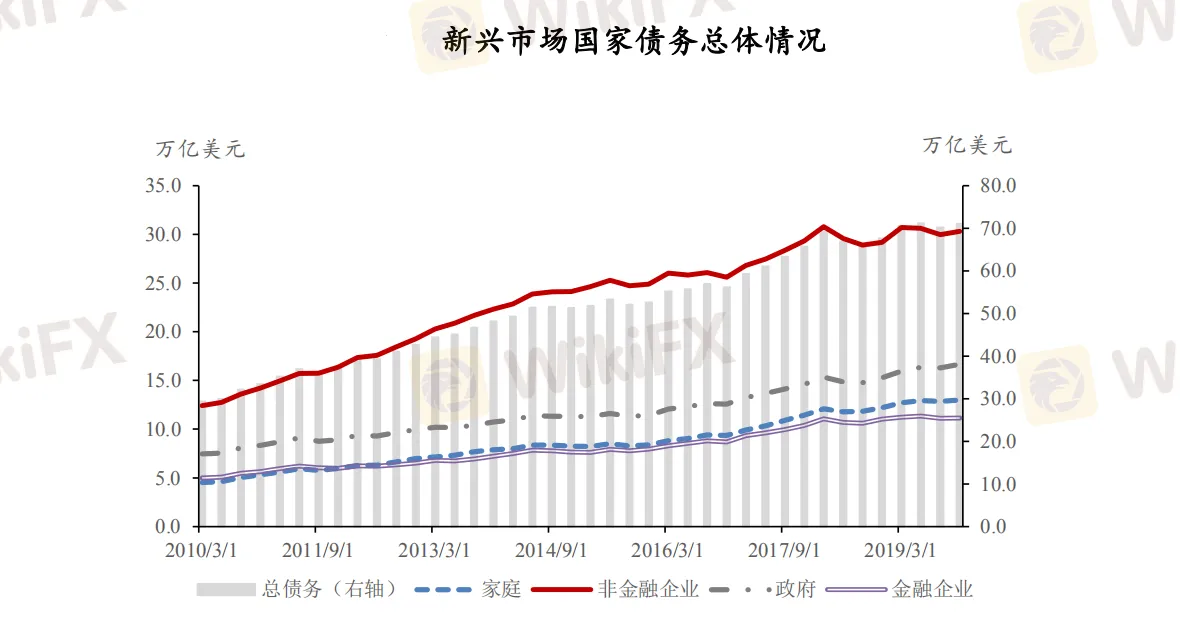

摘要:新兴市场国家债务自2008年金融危机以来总体呈增长态势,债务总量由2010年第一季度的29.4万亿美元增长至2019年第四季度的71.1万亿美元。债务占GDP的比重由2010年第一季度的168.3%增长至2019年第四季度的219.7%,涨幅高达51.4%。数据表明新兴市场国家债务水平基数大,且在过去的10年间稳步增长。

新冠疫情加重新兴市场国家债务负担

新兴市场国家债务自2008年金融危机以来总体呈增长态势,债务总量由2010年第一季度的29.4万亿美元增长至2019年第四季度的71.1万亿美元。债务占GDP的比重由2010年第一季度的168.3%增长至2019年第四季度的219.7%,涨幅高达51.4%。数据表明新兴市场国家债务水平基数大,且在过去的10年间稳步增长。

新冠疫情正向新兴市场国家蔓延,抗击疫情采取的宽松政策加重债务水平。今年6月份以来,巴西、俄罗斯以及印度每日新增确诊人数持续上升,目前居全球第二、三、四位。为应对新冠病毒对经济的影响,新兴市场国家普遍采取扩张性的财政政策,印度计划在年内推出20万亿卢比的刺激计划;俄罗斯新增年度财政预算4.5万亿卢布,南非正在考虑1万亿兰特的经济刺激法案,这无疑将令原本就高企的债务雪上加霜,加剧新兴市场国家的债务负担。

图1:数据来源:IIF

内忧外患令新兴市场国家债务腹背受敌

一方面,新兴市场国家融资高度依赖美元令其债务更脆弱。新兴市场国家借本币外债难度极大(几乎不可能),故在外部融资中高度依赖美元。新冠疫情肆虐全球背景下,“逆全球化”潮流打压国际贸易,令美元市场流动性趋紧。部分新兴市场国家只能通过售卖大宗商品获取美元,或者通过债务再融资获取美元。在原油、天然气等大宗商品价格持续下跌和美元市场流动性紧张的背景下,新兴市场国家依赖这两个偿债渠道无疑加剧债务违约的风险。数据显示,截至2022年末,新兴市场国家合计将有3478.77亿美元债券到期,结合新冠疫情期间有大量的短期债券发行,届时偿债压力有增无减。

图2:数据来源:IIF

另一方面,从新兴国家内部情况看,资本逐利的本质令新兴市场国家不受全球资本的青睐,甚至是要面临资本外流以及货币贬值等压力。截至5月末,印度、俄罗斯以及南非的货币分别贬值5.9%、13.1%和25.5%。新兴市场国家货币贬值将进一步导致融资成本的上升,抑制投资支出。资本外流逆向推动货币贬值,形成恶性循环,直至债务危机的爆发。

债务危机一触即发 避险资产仍受青睐

综上,新兴市场国家债务总体呈持续增长态势,特别是在新冠疫情背景下,宽松政策对于新兴国家而言如同杯水车薪。当前经济形势下,发达国家自顾不暇,新兴市场国家债务内忧外患,难以获得贷款或援助,新兴市场国家正处于最严重的债务危机风口浪尖,债务危机或一触即发。避险资产仍是全球资本宠儿,下半年避险资产价格有望进一步上扬。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关阅读

Rockglobal:债务上限法案杯水车薪,答案将于6月5日揭晓

美东时间5月28日晚,美国总统拜登和众议院议长麦卡锡已经敲定了债务上限,并公布了债务上限法案。该法案将于6月5日之前进入众议院、参议院的投票程序。

FCA公布对债务管理公司审查的结果

英国金融市场行为监管局(FCA)日前发表了其对债务管理行业的第二次专题审查,考察了为客户提供债务咨询并管理债务管理计划的商业和非盈利公司。

FCA公布对债务管理公司审查的结果

英国金融市场行为监管局(FCA)日前发表了其对债务管理行业的第二次专题审查,考察了为客户提供债务咨询并管理债务管理计划的商业和非盈利公司。

一名前公司董事因成立克隆公司逃债遭ASIC剥夺管理公司的资格5年

澳大利亚证券投资委员会(ASIC)剥夺了新南威尔士州Cameron Park的Jason Andrew Hammond管理公司的资格5年,因其牵涉三家已倒闭的公司,通过成立克隆公司来逃避债务。

天眼交易商

热点资讯

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

尽管加拿大 GDP 好于预期,美元/加元仍重返 1.4400上方

今日汇市:假期前夕,市场交易量清淡

黄金价格预测:黄金/美元在假期交易周前持平于2600美元上方

英镑/美元价格预测:英镑承压,指向1.2500水平

全球加密货币监管变革:美国的推动与马来西亚的数字资产框架

加拿大国内生产总值上升,但加元仍维持在近期低点附近

汇率计算