市场情绪大好美股屡创新高,但澳元/美元、纽元/美元却未能大涨,这是为何?

摘要:摘要:市场情绪大好,标普500指数屡创新高,新兴市场指数也大幅上涨,但澳元、纽元走势却与之背离;央行货币政策或是澳元、纽元疲软的“罪魁祸首”;降息预期升温,高收益率优势不在,澳元、纽元走势艰难。

澳元、纽元走势与标普500指数、新兴市场指数走势背离

近来市场整体的风险情绪高涨,但商品货币澳元和纽元却难以从中获利。自1月初以来,标普500指数和MSCI新兴市场指数(EEM)已分别累积上涨约2.7%、 2.5%,而这波涨势部分反映了第一阶段贸易协议落定的乐观情绪。2020年应该看涨哪只股票?即刻查看最全股市交易指南!

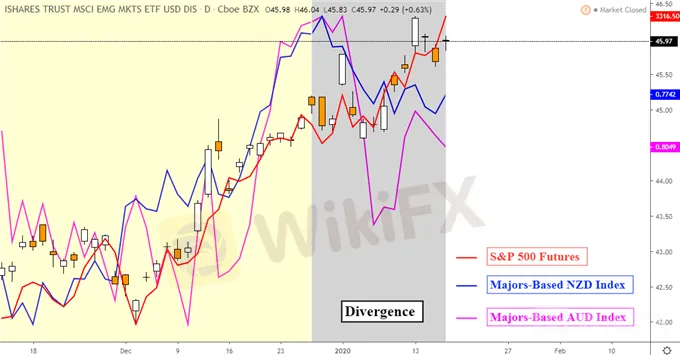

如下图所示,笔者将标普500指数期货和EEM、澳元指数及纽元指数的价格走势做了对比。澳元指数和纽元指数分别是由等权重的澳元、纽元兑最具流动性的主要货币包括美元、欧元、日元和英镑的平均表现组成。自2019年底以来,澳元和纽元就持续表现疲软,即便市场情绪得到了明显的改善。原因何在呢?

澳元指数(蓝色) VS 纽元指数(玫红)VS标普500指数期货(橙色)VS新兴市场指数

澳大利亚央行、新西兰央行降息预期升温

澳元和纽元表现欠佳可以追溯到推动货币走势的关键因素,即预期回报率。伴随澳元/美元、纽元/美元录得疲软表现的还有澳大利亚和新西兰的国债收益率(如下图所示)。自2020年初以来,澳大利亚2年期国债收益率跌超15%,新西兰2年期国债收益率则跌超9%。

2019年底,期货市场押注澳大利亚央行在2020年2月决议上降息25个基点的概率约为38.3%,截止笔者撰稿这一概率已经升至了54.5%。而新西兰央行,同一时间段内押注新西兰央行在6月前降息25个基点的概率从30.1%升至了36%。这在一定程度上或许解释了为何澳元表现较纽元而言更为糟糕。如何根据市场预期调整交易策略?

澳大利亚2年期国债收益率(绿色)VS 新西兰2年期国债收益率(蓝色)VS澳元/美元(玫红)VS纽元/美元

澳元、纽元走势艰难

澳元、纽元相对于美元而言已经不再具有高回报率的吸引力。澳大利亚和新西兰当前的利率水平都处于其各自的历史记录低位即0.75%和1.00%,低于美国1.50%-1.75%的利率区间。美联储所释放的信号暗示其在2020年将保持当前的利率水平不变,而澳大利亚央行则表示如必要将进一步放宽政策,新西兰央行则称低利率将维持一段时间。

在市场保持乐观的背景下,澳大利亚、新西兰和美国货币政策之间的差异或为美元在某些情况下录得优于澳元和纽元的表现敞开了大门。或者至少这将在一定程度上削弱澳元和纽元潜在的涨幅。在影响风险情绪的重磅经济数据上如美国零售数据、中国GDP数据等,澳元/美元和纽元/美元所做出的反应不一。

鉴于此,笔者认为影响澳元和纽元走势的关键点更倾向于货币政策。第一阶段贸易协议的签署对澳元和纽元走势的影响有限,即便签署协议提振了市场情绪。市场对相对安全的国债的需求似乎依然保持稳健。后续走势可能需要等待澳大利亚央行和新西兰央行的决议提供指引。在此之前,在收益率上美元占据优势。

澳元走势技术分析

周线图显示,澳元/美元自2019年8月筑底以来正缓慢回升。目前澳元/美元已经站上了2018年12月来的下行趋势线,但进一步进展却有限。倘若后续澳元/美元成功拿下了去年7月录得的高位,则就中期的技术面而言,前景依然倾向于看涨。若想要恢复整体跌势,则澳元/美元需要跌破重要的心理区间0.6670-0.6743。

澳元/美元走势周图

纽元走势技术分析

周线图显示,纽元/美元也站上了中期下行趋势线。去年9月底纽元/美元自低位反弹回升后加速上行,并重返该中期下行趋势线上方。若纽元/美元延续去年9月以来的升势,则上方除了去年7月的高位外,2019年7月之后录得的震荡高点也形成了一个潜在的阻力区间0.6896-0.6969。反之,纽元/美元需跌破关键的支撑区间0.6203-0.6255才有望重返跌势。(Daniel Dubrovasky撰,Lisa译)

纽元/美元走势周图

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

金价企稳于2600美元上方,交易员等待新的线索

比特币创下8月以来最大跌幅后,市场专家称可能出现更多跌势

美联储政策和地缘政治不确定性下的黄金技术前景

美元/加元在温和的美元走强中交易呈现正面偏向,仍低于1.4400

今日汇市:假期缩短的一周伊始,市场情绪依然乐观

澳元/日元徘徊在 98.00 附近,交易员等待两家央行的会议纪要

汇率计算