美元价格波动性报告:美元指数、欧元/美元、美元/加元、澳元/美元、美元/日元

摘要:摘要∶美元延续上周涨势,日内关注一系列重磅经济数据的影响;美联储不断为市场注入流动性也可能引发美元的波动;欧元/美元波动性处於低位、美元/加元、美元/墨西哥比索、澳元/美元也可能受基本面消息的影响而剧烈震...

美元上破50日均线及6月低点至10月高点的38.2%斐波回撤水平、延续上周的涨势。

通过美元指数分析美元价格走势时,上破上述阻力水平为美元进一步上行并重测月内高点98.45一线敞开了大门。

美元指数日图

从MACD的看涨背离叠加RSI重返50水平上方都释放了看涨的信号得知,美元寻得了上涨动能,同时也有力地说明了美元近期重返强势。动荡背景下,持有避险货币美元是否为最佳的交易策略?

也就是说,若美元指数上破98.45一线,则上方的23.6%斐波回撤水平可能是进一步上行潜在目标水平;反之,下行方面,除了前阻力现转为支撑的98.25一线,20日SMA(简单移动平均线)以及连接11月1日低点及11月21日低点所得的上行趋势线也可能提供技术支撑。

美元指数走势图 VS 2年/10年美债收益率趋势

除了技术方面外,从DailyFX财经日历上可以看到,日内市场将迎来一系列美国的重磅经济数据,这极有可能引发美元的波动。除了美联储主席鲍威尔(Jerome Powell)的讲话外,美国10月商品贸易帐(北京时间21:30公布)、美国11月谘商会消费者信心指数(北京时间23:00公布)都有引发美元剧烈波动的潜能。

市场对上述重磅数据的所做出的反应可以从美国债券收益率息差上反映出来,尤其是美国10年期和2年期国债收益率之差。10年期和2年期国债收益率之差是反映市场经济衰退风险的常用指标。

倘若消费者信心指数大幅不及市场预估,则可能导致2年期和10年期美债收益率曲线趋於平缓。自9月美联储从鸽派的货币政策立场转向与中性立场後,上述两个期限的债券收益率曲线就从陡峭的状态回落了近40%。

尽管消费者信心指数潜在的令人大失所望的表现可能引发市场重新评估美联储的降息预期,进而可能施压美元。但作为全球储备货币的美元享有的避险属性,数据对美元的影响力可能或被市场避险需求的涌入所掩盖。

此外,鉴於美元/日元对市场风险情绪和利率预期变化的高度敏感性,预计市场的反应也可能反映到美元/日元价格走势中。

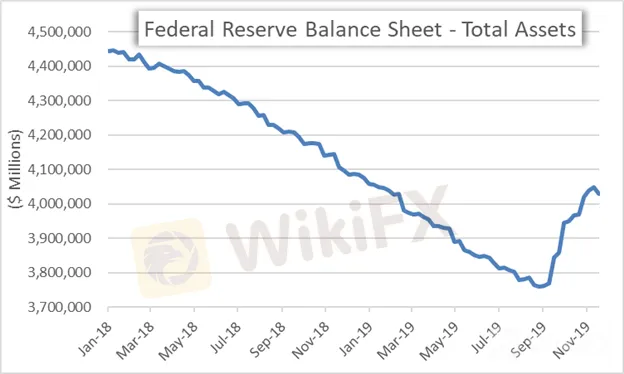

另一个推动美元波动的因素是美联储资产负债表的增长。自9月初以来,自称非QE行动的每日例行回购操作已经向市场注入了接近3000亿美元。但上周是美联储总持有资产出现了自8月以来的首次周环比下降。

这意味著流动性减少可能提振美元。尽管如此,在市场现金融资压力加大的之际,美联储已经准备好通过每日隔夜逆回购操作向市场注入1200亿美元,这暗示上周总资产的减少并不是新的下行趋势的开始。

在国际贸易谈判传来乐观情绪之际,根据美国联邦基金期货利率市场,美联储进一步降息的可能性持续下降。美联储上周公布的会议纪要传递的不那么鸽派的基调更是进一步加速了降息预期的下滑。实际上,联邦基金期货利率显示美联储2020年3月的货币政策利率已经从11月1日的1.41%上升至了1.50%。

欧元/美元隔夜隐含波动率继续处於较低的水平、3.9%,落在过去12个月的第15百分位。相似的,笔者上周就欧元/美元一周隐含波动率跌至了追溯至1999年以来的记录低位。考虑到美国的贸易矛头指向了欧洲这一显著的风险,欧元/美元的低波动性似乎有些奇怪。

日内公布的美国商品贸易战也可能引发美国总统的关注,其曾经便是高企的贸易壁垒、巨大的贸易赤字及强势美元令美国企业难以竞争。此外,商品贸易帐的出炉也可能充当美元波动的催化剂。

在这一点上,考虑到加拿大和墨西哥是美国最大的两个贸易伙伴,美元/加元和美元/墨西哥比索的走势值得留意。与此同时,受到美墨加协议的影响,市场近期一直关注著美元/加元和美元/墨西哥比索。最後,澳元/美元可能受到澳洲央行行长洛威(Philip Lowe)讲话的影响。(Rich Dvorak撰,Lisa译)

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

金价企稳于2600美元上方,交易员等待新的线索

比特币创下8月以来最大跌幅后,市场专家称可能出现更多跌势

美联储政策和地缘政治不确定性下的黄金技术前景

美元/加元在温和的美元走强中交易呈现正面偏向,仍低于1.4400

今日汇市:假期缩短的一周伊始,市场情绪依然乐观

澳元/日元徘徊在 98.00 附近,交易员等待两家央行的会议纪要

汇率计算