【美元】优于预期的美国三季度GDP无法阻止美联储降息,美元指数已进入暴跌倒计时?

摘要:摘要:美国“小非农”及三季度GDP数据整体表现良好,但未能缓解外界对美国经济增长放缓的担忧。明晨美联储鹰派抑或鸽派降息,将是市场关注的焦点!

“小非农”及三季度GDP等数据表面光鲜,实质.....

北京时间周三(10月30日)晚间,美国方面密集公布了包括“小非农”、美国三季度GDP初值、美国三季度PCE等数据,整体表现优于预期,令美元指数温和反弹至97.70之上。

数据显示,被俗称为“小非农”的美国ADP就业人数10月份增加12.5万人,略高于预期的11万人。该数据或暗示将于本周五(11月1日)发布的美国10月新增非农就业人口或会稍稍好于市场预测的9万人。

不过本次ADP数据显示商品行业就业增速低至2016年的水平,而前值则由增加13.5万人大幅下修至仅增加9.3万人。

对此,穆迪首席经济学家詹迪指出,在过去的一年里,就业增长一直处于停滞状态;制造业和小企业的就业放缓最为明显;如果就业进一步减弱,失业率将开始上升。

随后美国商务部公布的数据显示:美国第三季度实际GDP年化季率初值为1.9%,高于预期的1.6%;美国第三季度核心PCE物价指数年率初值1.7%,高于前值的1.6%;美国第三季度核心PCE物价指数季率初值为2.2%,高于预期的2.1%;美国第三季度PCE物价指数年率初值持平于前值的1.4%;美国第三季度PCE物价指数季率初值为1.5%,远低于预期的2%。

CNBC评美国第三季度GDP数据称,在经济增长放缓之际,贸易不确定性和对制造业放缓的担忧削弱了美国私营企业的投资;美国政府的贸易策略一直在拖累企业信心;消费仍是美国GDP主要驱动力,但对全球经济衰退的担忧以及制造业增长的减速似乎在打击美国的零售销售,美国家庭可能已经开始限制其消费。

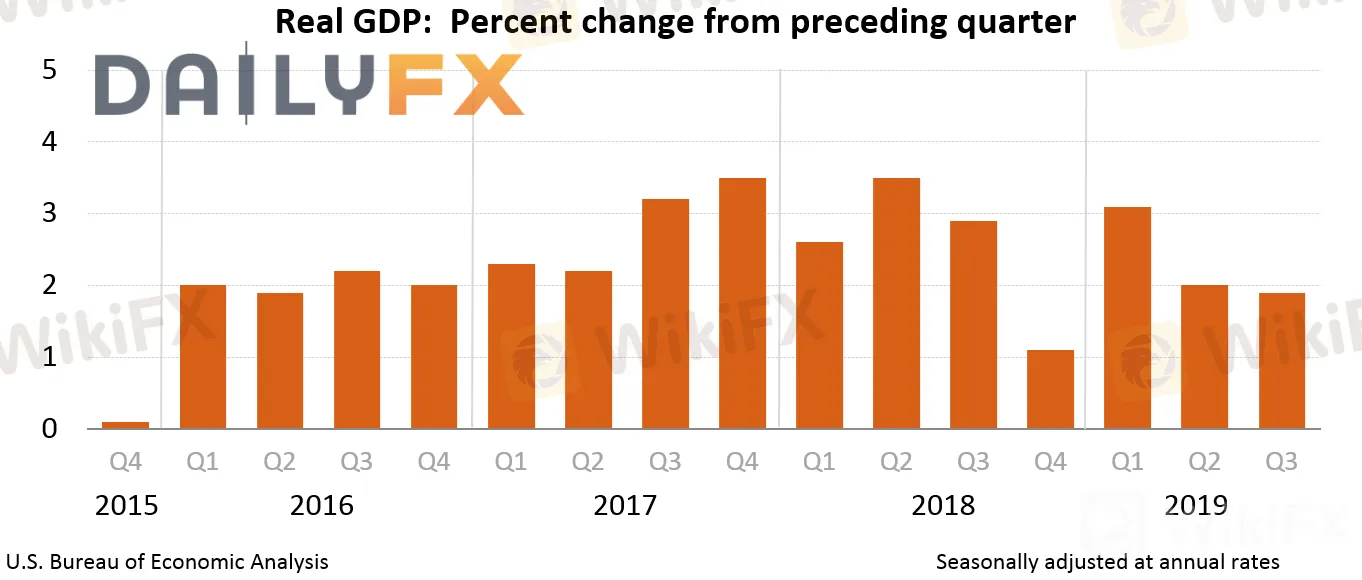

另外,值得注意的是,1.9%的GDP增速创下2016年以来的次低值,并且反映出自2018年二季度创下4.2%的增速之后美国经济增长处于不断下降的趋势中。因此,尽管三季度的增速明显高于预期,但这无法掩盖美国经济每况愈下的事实。唯一值得欣慰的是,美联储最青睐的通胀指数——核心PCE数据表现颇为强劲。

上述数据公布之后,美元指数一度小幅反弹至97.75,但很快回落至97.65附近。

一项被市场忽略的数据,令美联储食寝难安!

美国商务部周二(10月29日)发布的按行业分类的第二季度GDP数据显示,当季制造业增加值占美国实际GDP的11%,低于前一季度的11.1%,也低于2018年的11.3%,降至1947年以来最低水平。

据圣路易斯联邦储备银行2017年发布的一项研究显示,20世纪40年代以来制造业占美国实际GDP的比重一直比较稳定,介于11.3%至13.6%之间。美国总统特朗普于2016年年底当选美国总统之后呼吁重振美国制造业,但三年过去了,美国制造业占GDP的比重却不增反降。

美国制造业萎缩加剧的另一实证:美国9月ISM制造业采购经理人指数(PMI)大幅下滑至47.8,创2009年6月以来新低。

美国ISM制造业PMI 来源:https://www.instituteforsupplymanagement.org

如此惨淡的制造业状况以及严峻的贸易局势,令美联储不得不考虑更多的宽松政策。Fed Watch工具显示,市场押注美联储降息25个基点的预期已经升至97.3%。但笔者认为,在降息25基点几无悬念的情况下,市场关注的焦点在美联储的决议声明及美联储主席鲍威尔的言论上——是否会暗示将有更多的宽松政策?

鹰派降息和鸽派降息对市场的影响是截然不同的。若是前者,则美元指数将大幅上扬至98.50甚至更高;若是后者,则美元指数将会跌破本月低点97.14!

美元指数如无法守住收敛三角下轨,或迎来暴跌行情

美元指数的四小时图表形态显示,近期价格震荡上扬位无法突破98关口;上方压力在97.95(10月1日以来下行趋势线切入位)、98.05(通道上轨)、98.10(黄金分割38.2%回撤位);下方支撑在97.57(水平线)、97.50(10月19日以来上行趋势线切入位)。

如下行失守97.50水平,则会进一步考验此前低点97.14,并引发周月线级别的看跌共振,从而令行情暴跌!

不过,若涨破98.05-98.10水平,则后市有望进一步上扬至98.70-99.00区域。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

美元/印度卢比在美国非农就业数据公布前失去支撑

2025年的比特币:机遇与挑战

美元/加元升至1.4400以上,美元指数逼近两年高点

澳元/日元徘徊在 98.00 附近,由于对日本央行加息的不确定性,上行似乎有可能。

由于取暖燃料需求增加的可能性上升,WTI 涨至接近 74.00 美元

外汇新手进阶之旅

阿斯顿·马丁阿美 Formula One® 团队宣布与 Pepperstone 达成官方交易合作伙伴关系

美元/瑞郎保持在0.9100以上,接近多月高点,等待美国非农就业数据发布

纽元/美元跌破0.5600,因美元看涨,所有目光聚焦美国非农就业数据

美联储古尔斯比:如果条件稳定且通胀没有上升,利率应该下降

汇率计算