日本股市走势分析与历史回顾

摘要:**摘要**本周主要回顾了日本股市历史,简要分析了日本股市与日元汇率之间的关系以及日本股市的特点,最後提示了日本股市2019年四季度所面临的风险与机遇。 **日本股市走势整体回顾**回顾日本股市最好的方法莫过於...

**日本股市走势整体回顾**

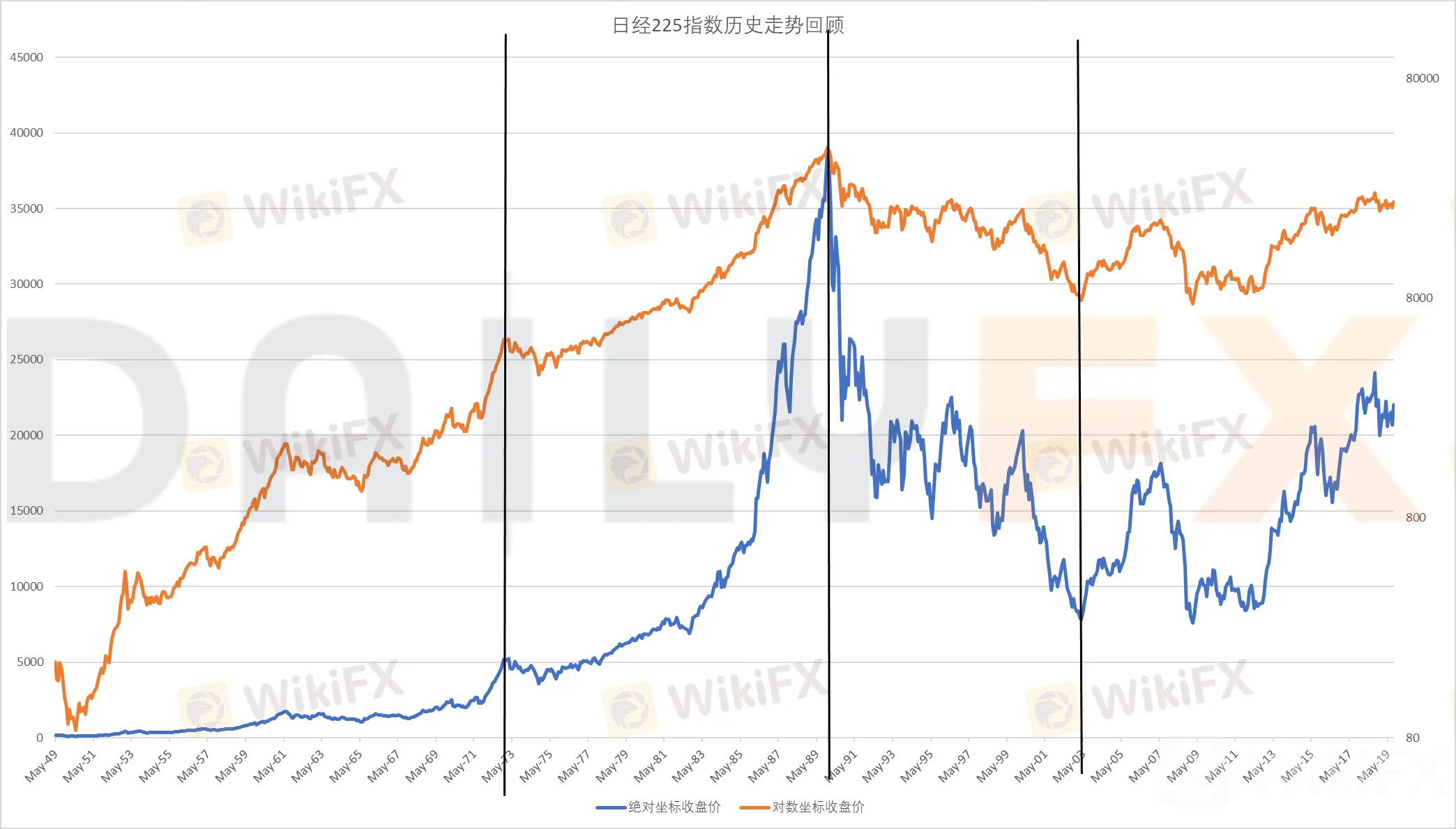

回顾日本股市最好的方法莫过於分析日经225指数的走势。日经225指数於1950年9月7日推出,采用与道琼斯指数一样的编制方法(价格平均法),并追溯至1949年5月16日。至今该指数历经逾70年的风风雨雨,期间走势跌宕起伏、循环往复,令人感概万千。简要回顾,日经225指数自85.25点到38915.87点、再到7054.98点、最後到目前的21000点左右的魔幻之旅大概分为以下几个阶段∶

1)1950-1973年。此一阶段,日经225指数虽然经历了6次从高点到低点超过20%的回调,但大的趋势仍然是波澜壮阔的升势∶自1950年7月的85.25低点起、至1973年1月高点5,359.74点,涨幅高达61.87倍、增速折合年率约为19.7%。与此对应的经济基本面是1950年代的日本战後重建以及1960年代的经济腾飞,GDP增速在1960年代常年维持著双位数。

2)1974-1989年。上一阶段结束後,日经225指数回调了37%、直至1974年10月才持稳於3355.15点,在此後将近15年的时间里,指数上涨了10.59倍(折合年率约17.75%)、在1989年12月初创下至今仍是纪录最高水平的38915.87点。这一时期国际形势动荡,1971-1973年布雷顿森林体系瓦解、1973及1979年接连爆发两次石油危机,另外叠加1985年广场协议的影响,日本经济大幅失速至3.7%左右,但在日本政府的积极财政支出政策、日央行宽松政策货币政策的支持下,金融市场却欣欣向荣,并在这一时期後期逐步形成泡沫,为之後数十年的经济增长埋下了隐患。

3)1990-2003年。此一阶段可谓是日经225指数泡破灭的阶段,期间价格走势剧烈波动,经历了5次涨幅超过20%反弹、8次价格下跌超过20%的“熊市”後,指数最终在2003年4月於7607.88点持稳,较1989年高点跌去了80.45%、折合每年下跌10.8%。这一时期日本经济增速进一步下滑至2%以下,期间还经历了97亚洲金融危机以及2001年美国科技股泡沫破灭的冲击。

4)2004年以来。最近15年来,日经225的走势紧密跟随国际金融市场、尤其是美股∶ 2003年4月到2007年7月,日经225指数自低点到高点的涨幅一度高达140%,但随之而来的金融海啸令日经225再度跌至地狱。日经225指数在2009年3月跌破了泡沫破灭的低点、录得7054.98低位,大约为上世纪80年代初的水平。之後随著国际金融形势的好转,日经225也挣扎著摆脱了低位,但只有到2012年做为“安倍经济学”三支箭之一的日央行超宽松政策的推出,日经指数才勉强跟上了其它股指的上行步伐。日经225自2009年3月低点起算,至去年10月高点的涨幅一度高达244%、升幅折合年率约13.85%。这是一个不算低的水平,但这一时期日本经济增速仍处在相当低位,货币政策在在推高股指方面可谓是功不可没。

今年以来的日经225短期走势仍跟随美股,但要相对弱很多;至9月30日收盘价计算,日经225今年1-9月的涨幅为8.7%,而同期标普500的涨幅仍高达18.7%。更值得注意的是,这样的涨幅是在去年下跌12.1%的基础上录得的。与去年相比,目前的日本以及全球宏观经济形势并没有丝毫的改善,而且国际贸易形势、脱欧风险、中东地缘政治风险有增无减,唯一值得欣慰的是主要央行再次将政策方向明确的调转为宽松,但这令目前政策框架下进一步宽松空间无多的日央行感到尴尬。这可能是今年以来日经225相对滞後的原因。

日本股市交易时间为周一至周五8:00 -10:00(GMT+8), 11:30-14:00(GMT+8)。

**日本股市与日元走势的关系**

日本股市与日元汇率之间的负相关关系是众所周知的;尽管某些情况下从中短期来看,这种负相关关系忽强忽弱,但以过去十多年来总体来看、尤其是金融危机以来,日本股市与日元汇率之间的负相关关系还是很明显的。在上述第4个阶段、也就是2004年以来,日经225指数与美元/日元的20周相关性大约在80%的时间内高於0.5。

这是为什么?究其根本还是在於日本经济增速的持续低迷不振,企业在日本国内难以搜寻到内生的增长动能;而与此同时,日本企业在海外有著大量的业务收入,日元的升值、贬值直接影响著企业财报的好坏。此外,由於日央行最近20余年的超低利率政策,日元在成为最普遍的国际融资货币的同时,也吸引了相当多的国际资本将日本股指纳入其风险组合;对於国际投资者来说,日本股指的波动很多时候就是一种汇率幻象。

**日本股市特点**

有很多研究报告都正确地指出了投资日本股市所具有的优势∶估值低、股息高、公司基本面稳健且具有流动性,等等。以日经225指数为例,该指数目前市盈率为12.18倍、市净率仅为1.07倍,股息率高达2.22%、这在目前的负利率环境下是一个极大的诱惑。但个人还是认为,这些分析中所谓的优势、劣势是要与一定的投资策略相适应的,对於习惯於从汇率角度出发、或者说从全球宏观变量自上而下看待股市的投机者来说,日本股市最大的特点还是对风险情绪高度敏感,或者说风险情绪应当被看作是日经指数最重要的驱动因子。而对於日本股市来说,通常能影响风险情绪的主要因素有∶全球经济增长前景,央行政策前景,日元汇率,地缘政治风险等等。**总结**

展望2019年四季度的日本股指,接下来的几周可能相当重要。最新的数据显示,欧洲地区的经济增长仍相当疲弱,而且美国的经济活动已经明显降温,投资者唯一能指望的就是国际贸易形势能有切实的好转,而这将在未来一周揭晓。除此之外,年内尤其是10月31日的日央行利率决议也值得注意;今年以来美联储、欧央行、澳储行等央行纷纷宽松,但日央行还迟迟没有行动。以上两方面若都能取得良好结果,则日本股市有可能在四季度迎来一波涨势,否则可能会遭遇比去年四季度更严重的抛售。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

美元/印度卢比在印度批发价格指数通胀数据发布前走软

由于美国制裁引发全球供应担忧,WTI 爬升至 77.00 美元以上

英镑/美元升至1.2200以上,因特朗普团队考虑逐步增加关税

欧元/英镑徘徊在0.8400左右,仍低于周一创下的两个月多高点

欧元/日元价格预测:似乎准备测试162.20-162.25汇合阻力

美元/日元大幅上涨至接近158.00 日元的避险吸引力减弱

今日外汇:投资者将焦点转向美国CPI数据

纽元/美元 价格分析:温和反弹被多年低点所掩盖

外汇期权到期于1月15日纽约截止

在美国CPI通胀数据公布前,金价回升

汇率计算