美联储降息预期略有降温,美元指数等待突破三角形

摘要:内容摘要:昨日(8月29日)国际贸易局势似乎出现缓和的迹象,美国国债收益率走高,美元指数也试图向上突破。联邦基金期货现100%计价美联储将在9月降息25个基点,在年底前降息50个基点的概率为85%。

周四(8月29日)国际贸易局势似乎出现缓和的迹象,美国国债收益率应声转涨,市场参与者对美联储激进降息的预期也有所下降。

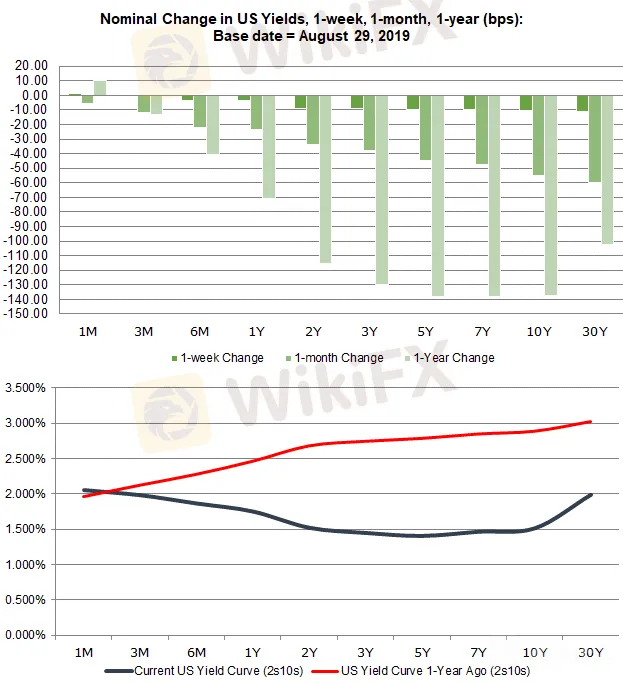

美国债券收益率变化(2019年8月29日)

虽然最近几周美国2年期和10年期债券收益率利差不断在倒挂水平来回试探,但2个月和5年期以及3个月和10年期已经连续倒挂数周了,因此市场对美国经济陷入衰退的预期一直居高不下。

由于美国收益率曲线在关键部分出现倒挂,美联储降息的几率仍然很高。全球央行年会后,联邦基金期货计价美联储在9月降息25个基点的概率为100%,降息50个基点的概率为17%,12月进行年内第三次降息25个基点的概率为92%。

联邦基金期货计价的美联储降息概率

目前联邦基金期货继续计价美联储在9月降息25个基点的概率为100%,但降息50个基点的概率跌至10%,在12月进行第三次降息25个基点的概率则从92%跌至85%。

欧洲美元期货合约计价美联储降息倾向仍比联邦基金期货要温和

自美联储7月降息以来,欧洲美元期货计价的美联储降息次数要比联邦基金期货计价的少。下图显示的是短期/2020年1月(图中橙色曲线)利差与短期/2020年6月(图中蓝色)利差,其衡量的是2019年12月和2020年6月美联储潜在的利率水平。

根据欧洲美元期货利差,期货市场已经完全计价美联储将在9月降息25个基点,但在年底实施第三次降息的可能性仅为31%,到2020年6月实施第三次降息的概率为55%。

美元指数继续交投在8日、13日和21日EMA均线上方,且MACD和慢速随机指标均维持上行趋势进入超买区间,暗示汇价上行动能强劲。

过去6周美元指数构筑对称三角形,目前似乎正在尝试突破三角形上轨,不过只有突破2019年高点98.93才能确认汇价后市的上涨趋势;相反若不能重返连接2018年2月、3月和2019年3月低点以来的趋势线上方则暗示美元潜在的顶部(98.93)仍然有效。(Christopher Vecchio撰,Cindy译)

美元指数技术分析(日图)

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

金价企稳于2600美元上方,交易员等待新的线索

比特币创下8月以来最大跌幅后,市场专家称可能出现更多跌势

美联储政策和地缘政治不确定性下的黄金技术前景

美元/加元在温和的美元走强中交易呈现正面偏向,仍低于1.4400

今日汇市:假期缩短的一周伊始,市场情绪依然乐观

澳元/日元徘徊在 98.00 附近,交易员等待两家央行的会议纪要

汇率计算