市场观察:流动性仍是关键因素,市场指标代替数据的信号作用

摘要:摘要:流动性仍然是一个关键因素;市场对经济衰退的关注转向市场指标而非数据

贸易方面的风险

目前还没有任何实质性的计划来缓解升级风险,近期的举措也没有被否认。这样的情况还会继续。因此,应以严肃的怀疑态度看待风险趋势的后续跟进。

流动性仍然是一个关键因素

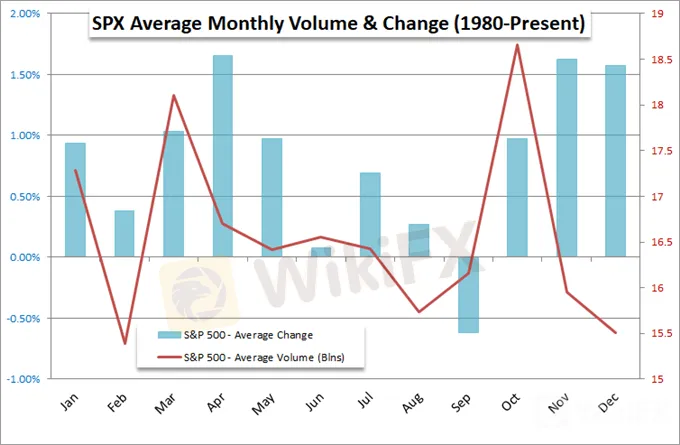

当我们在评估市场对这一可疑的风险趋势的跟随意愿时,衡量我们目前所处的总体市场状况也很重要。现在的关键风险主题尚未解决,任何单一高风险事件都无法给予我们解决问题的希望——无论是好的方面还是坏的方面。杰克逊霍尔研讨会和G7峰会无法给予我们确定的希望,这将让季节性因素的影响更大。尽管8月市场异常活跃,今年单日跌幅最大的三个交易日都出现在8月份,但未能形成一个可靠的趋势。从历史上看,美国劳动节前后的市场经常会被人们讨论的“原地打转”现象所困扰。

要从标普500指数这样的风险指标寻找牛市或熊市突破,我们需要一个催化剂,也需要一个愿意大规模进行重新平衡投机性敞口的投机市场。这并非不可能,但异常困难。尽管如此,我们预期9月份总体情况将与趋于一致(这是同一基准指数平均表现最差的一个月),持续不断的基本面风险浪潮将不断考验市场的集体决心,让所有人对自己正在承担的风险保持警惕。我的观察雷达上一个很重要的观察指标就是近期的波动频率。自2018年2月大震荡以来,我们可以看到波动率指数(VIX)等指标随着随后的每一次震荡而减弱,但对稳定的真正威胁是这些震荡发生的频率。变化越频繁,市场似乎就越不稳定。

VIX日图

对经济衰退的关注转向市场指标而非数据

与此同时,在外部风险持续存在、补充支持越来越不可靠的情况下,经济增长陷入停滞的可能性加大。然而,对于曾经加剧经济衰退担忧的典型罪魁祸首——数据,市场的反应仍然非常有限。消费者、商界领袖和投资者对传统经济数据的反应越来越少,似乎这种不可避免的情况已经得到了解释,最终变得不重要了。实际上,市场越来越少地从滞后的数据中寻求指引,越来越依赖于国债收益率曲线等指标的投机信号。周一,我们再次发现了“交易员们最喜欢的”美国2-10年期收益率倒挂——不过,比起8月14日出现的多年来首次倒挂,这一次得到的市场反应没有那么严重。继续观察市场的走势。( John Kicklighter撰,Olivia译 )

美国2年-10年国债息差/3个月-10年国债息差日图

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

金价企稳于2600美元上方,交易员等待新的线索

比特币创下8月以来最大跌幅后,市场专家称可能出现更多跌势

美联储政策和地缘政治不确定性下的黄金技术前景

美元/加元在温和的美元走强中交易呈现正面偏向,仍低于1.4400

今日汇市:假期缩短的一周伊始,市场情绪依然乐观

澳元/日元徘徊在 98.00 附近,交易员等待两家央行的会议纪要

汇率计算