美联储会议纪要出炉前,美元指数强势上涨、刷新年内高点在望?

摘要:摘要:美联储会议纪要公布前,美元指数强势触及98.10,有效站上该水平或为后市重返年内高位埋下伏笔。

进入5月中旬,美元指数迎来又一波强劲上涨行情,美债收益率上扬可以很大程度的反映美元的强势。周二英镑因脱欧相关的最新消息剧烈震荡,欧元则在欧洲议会选举前表现疲软,美元则在盘中触及月内新高,为美联储公布5月货币政策会议纪要前潜在的牛市突破敞开了大门。

虽然国际贸易的紧张局势犹存,但目前为止仅限于口头的角逐、尚未出现新的关税行动。日内重点关注美联储即将公布的5月货币政策会议纪要。

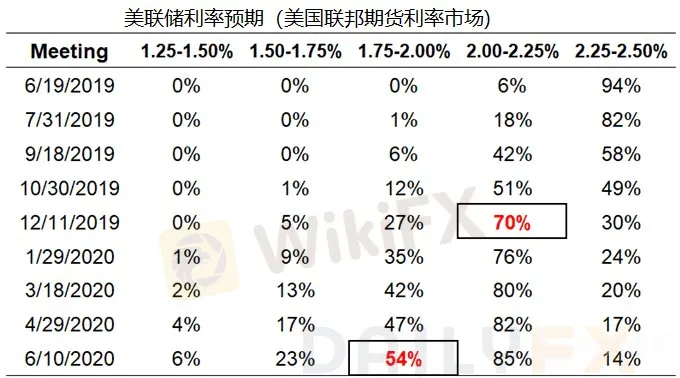

在美联储5月的政策会议及随后的记者招待会上,美联储主席鲍威尔(Jerome Powell)曾表示低通胀是暂时的,不是持续的。当时市场参与者将此解读为美联储年内降息25个基点的可能性比此前预期的要低,押注美联储将于9月降息的概率随之下滑至26%,12月降息的概率则为50%。图文解析美联储未来政策路径对美元造成的潜在影响

然而,在美联储公布5月货币政策会议纪要前,联邦基金期货利率市场显示,押注美联储在9月会议降息25个基点的概率升至了42%,押注其年底降息的概率则升至70%。但事实证明,美联储5月会议令市场对其降息的预期降温,因此我们有理由相信美联储5月货币政策会议纪可能呈现较利率市场当前的预期更为乐观的基调,而这有望利好美元。

在美元过去一年录得上涨(过去52周的累积涨幅为4.7%)的背景下,外汇市场可能是美国通胀压力的利空因素。过去几个月油价表现温和,通胀压力相对有限。在4月23日至5月21日期间,油价累积下跌了5.3%、从66.30美元/桶跌至62.77美元/桶。相对应的,过去四周衡量美国中期通胀预期的5年期通胀掉期累积下跌了9.3个百分点、从2.299%跌至2.205%。但上述事态的发展可能对美联储6月货币政策会议造成困扰,而非体现在5月货币政策会议纪要上。

据美国商品期货交易委员会(CFTC)截至5月14日当周的COT报告,投机者削减了他们的美元净多头头寸,其持有的美元净多头合约从截至5月7日当周的2.82万下降至2.67万。自年初以来美元净多头头寸几乎没有发生重大变化,1月1日投机者持有的美元净多头合约为3.24万,依然守在截至2018年11月13日当周创下的2018年高位4.05万下方。如何利用巨头持仓报告布局交易?

技术上,日图显示美元指数试图向5月以来的交投区间顶部 测试,周二一度站上98.10上方、刷新月内高点。98.10为5月初美国公布4月非农数据后美元指数录得空头吞噬形态所录得的月内高点。在月初以来,美元指数一直未曾收于97.15(5月1日低点)下方,并持续维持横盘整理模式。上破98.10将为接下来美元指数重返年内高点98.32埋下铺垫。(Christopher Vecchio撰,Lisa译)

本网页上的内容仅为一般市场评论,并不可能构成任何形式(税务、法律、会计)的投资建议。本文并不构成对特定金融产品之直接投资邀约或推介。内容仅供参考。读者不应依赖本文资讯,其作为及不作为亦不应以此作为依据。我们对任何人士以本文为基础之作为或不作为所导致的结果并不负责。我们对所提供内容的准确性或信息的适当性不作任何保证。本文并不旨在中华人民共和国境内 (就此而言不包括港澳台地区)传播,在中华人民共和国适用法律所允许情况下除外。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

大马著名理财教育网红“Spark Liang”涉及投资诈骗?

美元/日元前景:市场交投清淡,多头占据主导

圣诞节100%无风险骗钱,Neotrades平台出金1000美元要3.5万倍交易量

EC Markets获南非FSCA金融牌照 全球化布局再上新台阶

美股上涨,但黄金股依然异常疲软

由于美联储降息几率减少,英镑/美元在1.2500附近保持低迷

在月末和年末美元需求加大的支持下,美元/印度卢比走强

德璞高管“跳槽” Scope Markets你了解吗?

市场交投清淡,澳元/美元下跌至0.6200附近

交易量清淡,金价有望突破 2,650-2,660 美元

汇率计算