收益率曲线“倒挂”和衰退谈论甚嚣尘上,这次可能不同—澳洲联邦银行

摘要:美国10年期国债收益率目前低于3个月国债收益率,为2007年以来首次。自1970年来当该收益率曲线出现“倒挂”现象,美国经济衰退很快随之而来。 难怪最近几天有关经济衰退的言论在市场上如此盛行,并导致周

美国10年期国债收益率目前低于3个月国债收益率,为2007年以来首次。自1970年来当该收益率曲线出现“倒挂”现象,美国经济衰退很快随之而来。

难怪最近几天有关经济衰退的言论在市场上如此盛行,并导致周期性资产在上周五突然抛售,当时收益率曲线出现“倒挂”。

尽管这一消息令人不安,但澳洲联邦银行(Commonwealth Bank)的利率策略团队并不过分担心。他们相信这次将不一样。

自金融危机以来,情况发生了很大变化。一件事是,量化宽松、发行和监管措施的结合,大幅降低了10年期国债的溢价。这使得短期利率更容易超过美国10年期国债收益率。

期限溢价是投资者持有长期债券而非短期债券所要求的超额回报。

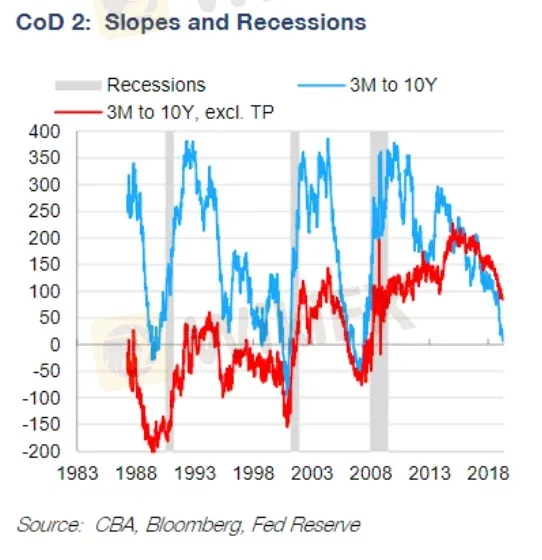

此前,投资者持有较长期债券所要求的超额回报率要高得多。然而,如下面的图表所示,较长期债券的溢价在后金融危机后大幅下降,部分原因是作为量化宽松(QE)计划的一部分,主要央行进行了资产购买。

由于较长期债券的期限溢价目前明显低于过去,联邦银行(Commonwealth Bank)策略师表示,目前曲线的反转并不罕见,尤其是考虑到近年来由于美联储此前加息而导致短期利率上升。

“如果10年期国债收益率远低于你原本可能预期的水平,这是出于结构性原因,比如量化宽松,那么其它利率较10年期国债收益率更容易上升,并引发反转。”

仅看3个月和10年期利率未作调整时,(曲线)的反转就非常清楚地表明,衰退即将来临。

“然而,从3个月收益率与10年期基本预期(即10年期收益率减去长期溢价)之间的息差来看,目前美国国债收益率曲线的斜率仍然惊人地陡峭。”

鉴于美国债券曲线现在更容易反转,从曲线形状得出的有关美国经济前景的信息,可能不如过去时期那么有用。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

金价预测:在美元走强的情况下,黄金/美元跌破2700美元

美元/加元延续涨势,突破1.4400,看涨美元

美元/印度卢比在印度CPI通胀数据公布前走软

1月13日纽约截止的外汇期权到期

被马来西亚SC警告后,MarketsVox再被CySEC点名

英镑延续跌势,英国收益率飙升拖累经济前景

白银价格预测:交易员重新评估美联储的利率前景,白银/美元跌至接近30美元

由于美元走强和美国收益率上升,金价下跌

由于美国制裁引发全球供应担忧,WTI 爬升至 77.00 美元以上

美元/印度卢比在印度批发价格指数通胀数据发布前走软

汇率计算