警惕!六张图暗示大宗商品前景堪忧

摘要:今年以来,在宏观扰动因素减弱,市场预期美联储放缓加息节奏等利好支撑下,大宗商品出现较大幅度反弹。

今年以来,在宏观扰动因素减弱,市场预期美联储放缓加息节奏等利好支撑下,大宗商品出现较大幅度反弹。

不过,这一良好势头似乎并未得到很好的巩固。近期,根据能源和金属领域最新发布的一些数据显示,大宗商品可能面临危机。

1.美国煤矿巨头面临破产风险

曾被誉为美国实力强劲的煤炭生产商之一的云峰能源(Cloud Peak Energy, NYSE: CLD)此前警告称,该公司有可能破产,其股价目前仅为几美分,低于去年年初的逾5美元,而5年前的股价超过20美元。

云峰能源是整个煤炭行业的标志。关闭发电厂使得该公司客户群下降。“这个问题没有修复办法”,Clarksons Platou Securities分析师Jeremy Sussman说。

2. 铜供应问题

最近几天铜期货交易量攀升,彭博社称这是供应短缺的一个迹象。3月18日有大量头寸押注铜价上涨。

花旗集团表示,今年铜供不应求的规模将在11.6万公吨左右,连续第二年呈现短缺。过去一年铜库存减少了43%。

3. 石油波动率跳升

今年年初,油价波动率稳步下降,市场对OPEC+减产的步伐感到满意,而且似乎恢复平衡。

然而,由于OPEC+会议被推迟至6月且全球经济不确定性上升,上周油价波动加剧。CBOE石油波动率指数上周涨10%。

三星期货大宗商品分析师Kim Kwangrae称,虽然委内瑞拉局势和OPEC减产承诺推动油价走高,但短期走势仍将取决于贸易磋商结果。

4. 全球汽油需求增幅降至七年低点

去年全球汽油需求增幅减半,降至2011年以来的最低水平。价格上涨限制了消费,而美元走强抑制了需求。与上一年相比,整体汽油需求仅增长了20万桶/日。

对炼油厂来说,需求低迷是不合时宜的,因为他们在追逐馏分油高利润的同时加大了生产。这导致世界上许多地区汽油供过于求。

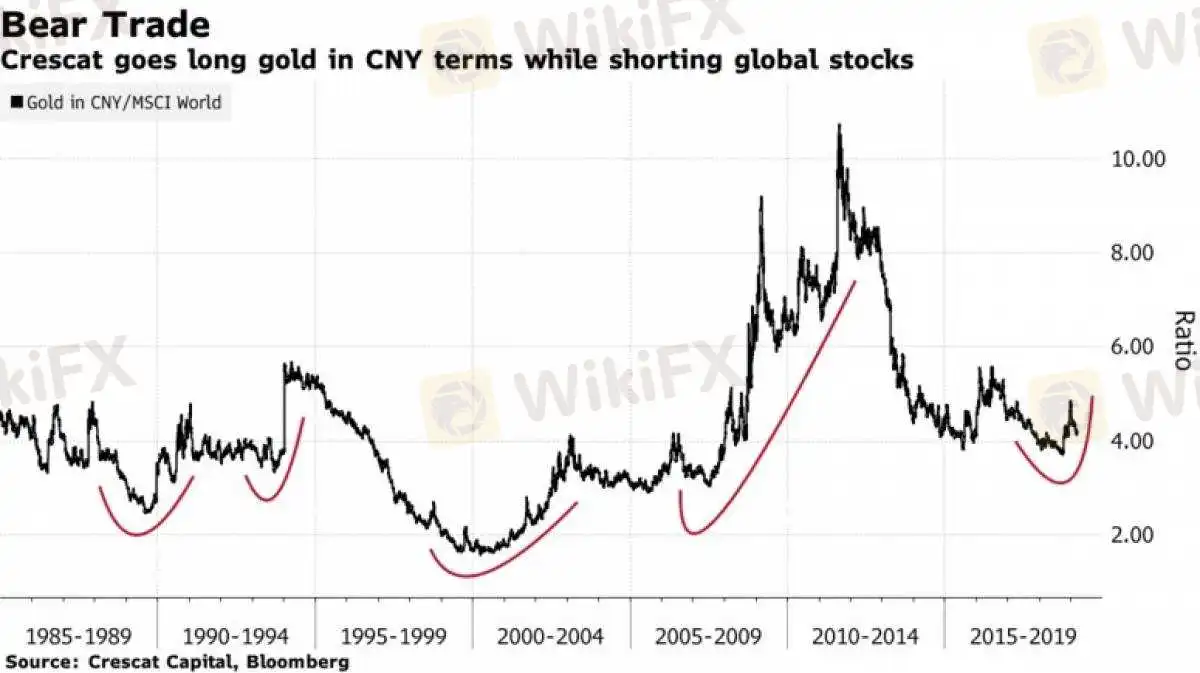

5. “买黄金、卖股票”料成世纪交易

业绩名列前茅对冲基金Crescat Capital LLC认为,“买黄金、卖股票”会是“世纪交易”,因为另一轮经济衰退即将到来。

该基金警告称,经济衰退可能发生在2020年或2021年。其押注做多人民币计价的黄金,同时做空全球股票。该基金还称,知名企业内部人士一直在抛售股票,这是麻烦即将来临的另一个迹象。

6. 农业危机蔓延

美国中心地带正在酝酿一场农业危机。农产品价格因贸易问题下跌,粮食市场的供应过剩则进一步压低了价格。大豆价格交投于9美元/蒲式耳左右,仅为2012年价格的一半。

美国农民的债务水平达到创纪录的4270亿美元。收入与过去几年相比明显下滑,较2013年减少了44%。

根据彭博社的报道,农民债务与收入之比处于上世纪80年代中期以来的最高点。

综上所述,笔者认为,下一阶段,大宗商品将更多聚焦于基本面因素。就国内来看,逆周期政策调节力度的加大,对不同大宗商品品种的提振作用也不尽相同,未来与投资者风险偏好情绪相关的资产,由强到弱分别是有色金属、原油、黄金。若市场风险偏好下降,黄金配置价值或得以提升。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关阅读

RG 解读:了解什么是大宗商品及如何交易

了解什么是大宗商品及如何交易

FXBTG:凌晨,大跌!普京暗示延长减产?原油“大空头”最新表态

消息面上,俄罗斯总统普京周三在莫斯科举行的“俄罗斯能源周”会议上表示,确信OPEC+合作将继续。

FXBTG:油价推高通胀!澳大利亚8月通胀加速,澳联储下周或按下加息键

澳大利亚8月通胀加速,反映出油价飙升带来的全球趋势,并增加了澳洲联储至少再加息一次的可能性。

FXBTG:至少140艘船参与,俄罗斯成品油出口依然火热!

俄罗斯成品油价格上限禁令并没有明显阻止俄罗斯成品油的出口。且禁令可能进一步助推成品油轮市场。

天眼交易商

热点资讯

日元兑美元徘徊在数月低点附近,似乎脆弱

尽管月度通胀走强,澳元仍然低迷

澳元/日元在澳大利亚月度通胀数据公布后徘徊在 98.50 附近

欧元/英镑在德国零售销售数据公布后升至接近0.8300

露脸实名举报: 狮子国际“吃人”太厉害

澳大利亚11月零售销售月率上升0.8%,预期为1.0%。

由于美国数据和贸易担忧,澳元挣扎

纽元/美元在中国CPI通胀数据公布前保持在0.5600附近的防御态势

欧元/美元 价格分析:货币对跌破1.0300,指标失去动力

美元/印度卢比在美元需求上升的情况下延续涨势

汇率计算