今年来89%的资产都是负收益 创历史最差记录

摘要:在高盛“逢低买入”和摩根士丹利“逢高抛售”的争执声中,德意志银行策略师Craig Nicol提醒投资者不要忽略一个重要指标。截至10月底,在德意志银行长年追踪的全球金融资产当中,高达89%的资产在美元计价下年初至今的投资

在高盛“逢低买入”和摩根士丹利“逢高抛售”的争执声中,德意志银行策略师Craig Nicol提醒投资者不要忽略一个重要指标。

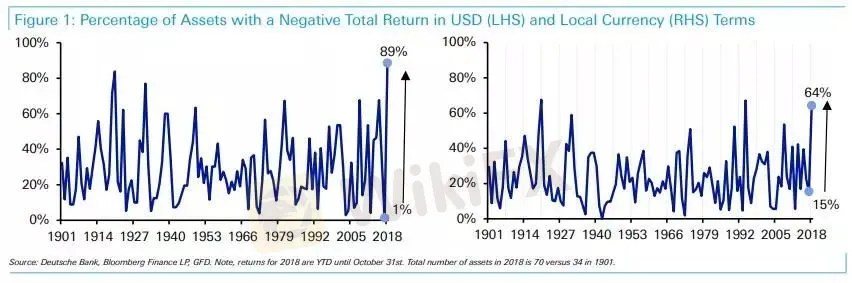

截至10月底,在德意志银行长年追踪的全球金融资产当中,高达89%的资产在美元计价下年初至今的投资回报率都是负数。

这是德意志银行从1901年有相关记录以来的最高记录,超过了1920年创下的84%历史峰值。

从历史角度看,自1901年至今,年度资产收益率为负值的资产占比平均仅为29%。

即便以本币计价,上述指标读数也高达64%。

在所有资产中,股市年初至今的表现更惨。华尔街见闻本周文章提及,全球股市整体呈现出同步下挫态势。中国A股和港股所有主要指数今年的收益率全部都是负值,MSCI新兴市场、韩国股市、德国股市、英国股市、日本股市同期表现同样为负值,欧洲斯托克汽车和银行这两大权重板块也是负回报率。

今年迄今仍为正收益率的股市寥寥无几,少数的“幸存者”是美国股市、俄罗斯股市、巴西股市和纳斯达克100科技股。

政策两极化与“冰火两重天”

考虑到现在距离年底只剩下两个月了,负数收益率资产的较大比例大幅度改善的希望不能说没有,但相当渺茫。89%的高比重可以说揭露了一个很残酷的现实。

就在一年前,也就是2017年,德意志银行追踪的全球资产中,只有1%的资产以美元计价的年度投资回报率为负数——更具体地说,只有菲律宾债券指数的回报率是负值。

或许,2017与2018将形成“冰火两重天”的鲜明对比。

因此,德意志银行发出了这样的感叹:

最近几年特别惊人。但是,当考虑到我们正从一个极端走向另一个极端,事情或许就不奇怪了——发达国家央行已经从全球QE高峰时期转向了普遍性地削减宽松政策。

Craig Nicol详细解释称,负收益率资产的占比之所以这么高,主要是过去多年全球央行史无前例的货币“大放水”把绝大多数主要金融资产的估值推向了极高水准,而今这场货币大潮开始退出的时候, 资产价格自然会随之回落。

当潮水退去时,你更有可能看到资产集体承受着长达数月的负回报率冲击,而不是资产轮动效应从股市蔓延到债市。反之,亦然。

让我们再来回顾两家顶级投行的观点——

摩根士丹利首席股票策略师Michael Wilson认为:“滚动的熊市正继续取得进展,越来越多的证据表明,它在长期牛市的背景下,正变成一个周期性的熊市。”

高盛首席美股策略师David Kostin在研报中写道:过去一个月的美股抛售是“过度的”, 目前正是一个买入的机会。基本面仍然可以支撑估值。未来两个月,随着企业重新回购,股市将迎来反弹,标普有望回涨接近6%。

风险声明

风险声明:本文章仅供一般材料使用,不可作为(而且不应当被视为)财务、投资或者其他依赖信息的建议。消费者应确保了解风险,并在必要时寻求独立的财务建议。

- END -

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关交易商

天眼交易商

热点资讯

美联储释放将减少降息次数的信号,美元/印度卢比持平

市场维持避险情绪,金价从一个月低点反弹;上行空间似乎有限

澳元从两年低点反弹,因美元涨势暂停

英镑/美元在接近1.2500的突破点下跌,美国数据提振美元

美元/加元从 2020 年 3 月以来的最高水平回落,在1.4430附近小幅下跌

外资流出施压卢比,美元/卢比上涨

美联储回顾:进入新阶段 - 丹斯克银行

各大央行大日子即将到来 - 丹斯克银行

日本央行行长植田和男发表讲话后,日元加速下跌趋势

金价在风险厌恶中自一个月低点进一步攀升至2620美元

汇率计算