老段子新剧本:美联储再喊“狼来了”,中国股市债市能否安好?

摘要:北京时间本周四(6月15日)凌晨两点,万众瞩目的美联储2017年年内第四次议息会议,即将揭晓最终的谜底。从近期美国利率期货市场显示的交易定价来看,市场预期本次美联储再度加息的概率,持续保持在95%附

北京时间本周四(6月15日)凌晨两点,万众瞩目的美联储2017年年内第四次议息会议,即将揭晓最终的谜底。从近期美国利率期货市场显示的交易定价来看,市场预期本次美联储再度加息的概率,持续保持在95%附近,这与今年3月美联储议息会议公布最终加息结果之前的情况,几乎是“完全翻版”。

而对于本次美联储议息会议可能对中国金融市场产生的影响,目前市场主流观点普遍认为,综合近期中美利差水平持续运行在相对高位、人民币汇率不断展现强势、国内流动性环境整体偏于中性等因素来看,如果本次美联储只是“一如市场预期般”加息25个基点,则实际带来的短期利空预计将十分有限。而另一方面,如果本次美联储在涉及到“缩表计划”方面给出明确且显著较为鹰派的表态,则包括美债收益率与美元指数的后续波动,将需要密切予以关注。整体而言,“狼来了”的加息“老段子”,在短期内,预计将很难对中国股市债市的运行节奏产生超预期影响。

会议声明料为最大“悬疑”

来自美国国内一些主流财经媒体的最新调查显示,对于本周的美联储议息会议,受访的分析师压倒性地预测认为,美联储将会将指标利率目标区间调升25个基点至1.00-1.25%。而这也意味着,早在今年3月美联储加息之后,金融市场的一致预期将有极大概率得到兑现。而在国内的机构分析观点方面,近期来自中金公司等主流研究机构的分析也普遍认为,本次美联储加息预计将不会有太多悬念。而在此背景下,目前市场关注的焦点,则进一步聚集到美联储会议有关后续“加息点阵图”和资产负债表缩表的问题上。

外汇交易商富拓分析师陆嘉佳13日向中国证券报记者分析表示,从利率期货市场定价来看,本周以来美联储6月加息概率大体运行96%左右,这个概率上看美联储此次加息应该是已经敲定。但是由于市场已对此进行充分定价,加息对美元的提振预计将十分有限,投资者更多的关注焦点将转向美联储声明以及对今明两年加息步伐的暗示。

此外,有外汇市场交易员进一步指出,本周投资者将渴望在会议声明中,寻找到有关美联储4.2万亿美元资产负债表的缩表计划和细节。考虑到之前美联储十分看重的核心通胀率指标已从今年稍早的1.8%回落至1.5%,不久前公布5月的非农数据整体也差强人意,这可能将对美联储今年晚些时候启动缩表,构成较大挑战。

中美利差仍处于“乐观区间”

历次美联储议息会议结果对中国的直接影响,首先将体现在中美利差、资本流动、人民币汇率、货币政策等层面可能引发一定压力,进而可能对国内的流动性环境和金融市场无风险利率水平产生影响。在此之中,美联储加息可能对中美利差水平影响,则广受市场关注。

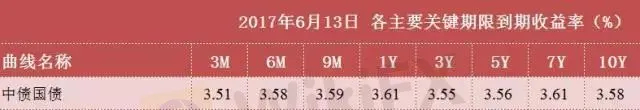

最新数据显示,截至北京时间6月13日18:05,美国10年期国债收益率最新报在2.218%,与之前今年3月第二周创出的2.630%这一高点(2016年至今的最高水平)相比,回落了0.412%或41.2个基点。

而在中国方面,截至6月13日收盘时,二级市场上10年期国债的收益率报在3.58%,较美国10年期国债的收益率要高出1.36%或136个基点。

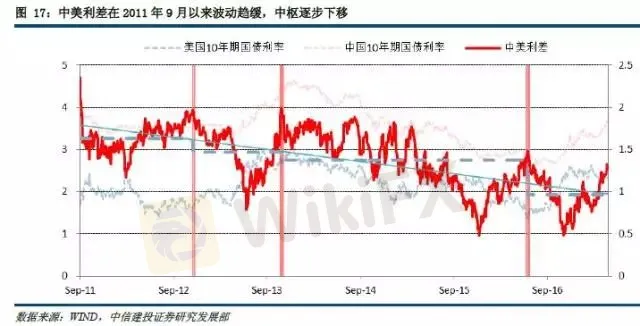

中信建投分析师黄文涛进一步分析表示,2011年9月以来,中美10年期国债的利差整体波动中枢逐步震荡下移。其中,在2016年11月8日特朗普当选美国总统后,投资者对于特朗普财政刺激预期带来的“再通胀”交易,使得美国长债收益率大幅抬升,并进而使得中美利差在2016年11月23日降至0.48%的近几年低点。而在今年上半年,由于国内债市持续受到监管收紧和金融去杠杆的冲击,中美利差年初至今,整体呈现出持续走高的运行格局,目前则处于近两年相对偏高的水平。

而通过进一步对比叠加,中国证券报记者也发现,本轮A股始自于2016年2月的中级反弹,也刚好在2016年11月29日(中美利差在2016年11月23日降至0.48%低点之后的第四个交易日)触及到沪综指3301点的最高点。与此同时,以5年期国债期货和10年期国债期货的价格来看,2016年11月下旬时,国内债券市场整体也正自多年以来的牛市顶部,刚刚开始转跌。而结合目前整体处于高位的中美利差来看,即便本次美联储继续加息,其对于A股和债券市场的负面影响,也将较为有限。

中国央行或已提前对冲

进一步结合5月以来国内整体流动性环境以及人民币汇率的表现等因素,有分析机构也进一步指出,之前货币当局的相关调控以及人民币汇率偏强的走势,在很大程度上也已经对本周美联储可能进行的加息进行了提前对冲。

招商证券分析师徐寒飞表示,本次美联储议息会议如果兑现加息预期,也并不会像今年3月那样引发中国央行在货币工具上跟随美联储加息。一方面,目前国内债券市场收益率所隐含的加息次数(2到3次),已经超过美联储的实际加息次数(1次),中国的“加息”事实上已经走在了美联储之前,有明显的“透支”倾向。另一方面,当前的人民币汇率环境与3月也有巨大差异。在3月份时市场对人民币的贬值预期仍然较强,而近阶段人民币汇率的大幅度走强,则意味着中国的货币政策可以更加独立。

2016年11月末以来人民币对美元即期汇价日K线图

此外,来自申万宏源的最新分析观点也认为,在当前资金面成本、债市收益率均已调整至较高水平的背景下,加之资本流出压力显著缓解,央行跟随上调操作工具利率的必要性较低,预计跟随美联储加息的概率不大。后期央行即使跟随进行小规模逆回购利率上调,对金融市场的冲击程度也将相对有限。

而在最新的市场资金面形势方面,尽管本周前两个交易日市场资金价格整体继续保持在高位运行,但商业银行体系保障流动性整体充裕、备战6月末MPA大考的情况,也正出现一些积极变化。

来自财汇大数据终端的统计数据显示,截至6月12日(本周一),6月以来商业银行累计发行同业存单7701亿元,同期同业存单到期规模则达5576亿元。两者相抵,截至6月12日,6月以来同业存单合计净融资规模则为2125亿元。与此同时,统计数据进一步显示,5月同期(5月1日至5月12日),商业银行同业存单合计发行规模和合计净融资规模,则分别为5371亿元和63亿元。分析人士表示,6月以来同业存单整体发行数量和净融资规模都出现较大幅度增长,对于缓和部分中小存款类金融机构资金面紧张状况,将有显著积极作用。与此同时,从本周以来同业存单的最新发行情况来看,同业存单的发行利率也有了初步走低的迹象,这在一定程度上也可以理解为银行体系流动性趋于阶段性充裕的一个积极信号。

中期利空影响仍不宜低估

整体来看,对于本周的美联储议息风险事件,分析人士进一步指出,排除诸如“美联储直接启动缩表”这样的极小概率黑天鹅事件,本次美联储即便在周四凌晨兑现加息预期,其对于国内股市、债市等金融市场的整体负面影响将较为有限,也不会改变相关市场预计仍会按照自身的运行节奏和运行趋势。

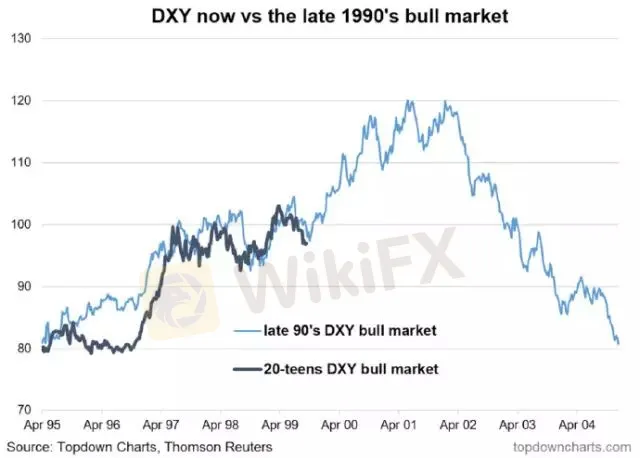

不过另一方面,有市场人士也表示,从历史上看,美联储货币政策周期性的转向,一般都会持续较长时间。仅从美元指数长期牛市大概率仍未终结的角度来看,美联储货币政策持续收紧的中期外溢影响,仍不宜低估。

2013年以来美元指数走势与1990年代美元指数牛市表现对比

推荐阅读

【独家】十六年累计收益超8200亿!年均收益率8.37%!教你看懂社保基金靓丽成绩单是如何炼成的

停贷谣言已证伪,但银行利润少了,房贷利率优惠缩水是真的……

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

纽元/美元震荡走低至 0.5650 下方,国内生产总值疲弱加大纽储行降息押注

美元/日元价格预测:美国PCE物价指数公布前,美元/日元多头暂歇

美元/加元走强至1.4400上方,焦点处在加拿大零售业销售、美国核心PCE价格指数

澳元/日元跌破 98.00,因日本通胀走强

尽管日本全国消费者物价指数强劲,但日元多头仍维持观望

交20多万才能出金?又一位美女入坑杀猪盘黑平台

美联储戴利:前景面临的风险同样均衡

澳元/美元接近数年低点,美国PCE通胀数据前企稳于0.6200上方

美联储Goolsbee:我的预测是 2025 年的利率路径更浅一些

美联储Hammack:此前降息是勉强通过,赞成保持稳定

汇率计算